Аналитические прогнозы рынка Форекс

Анализ EUR/USD. 19 апреля. Целая неделя «качелей».

19.04.2024

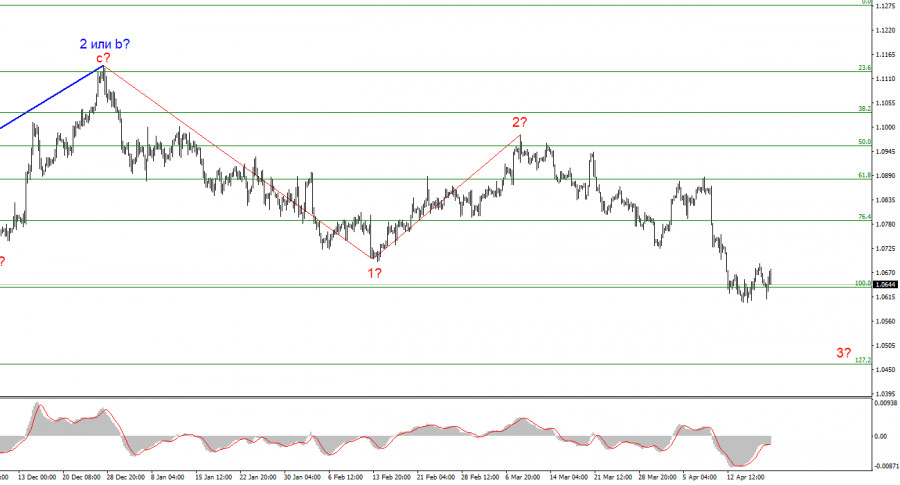

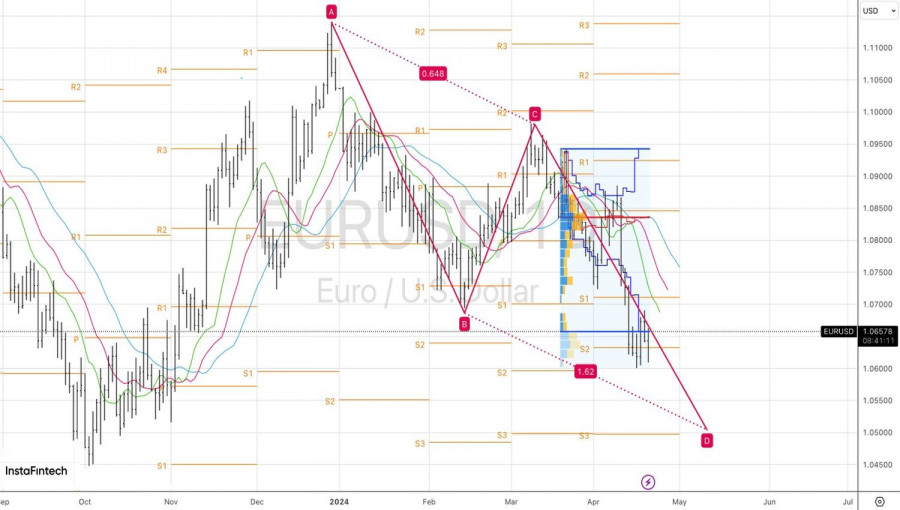

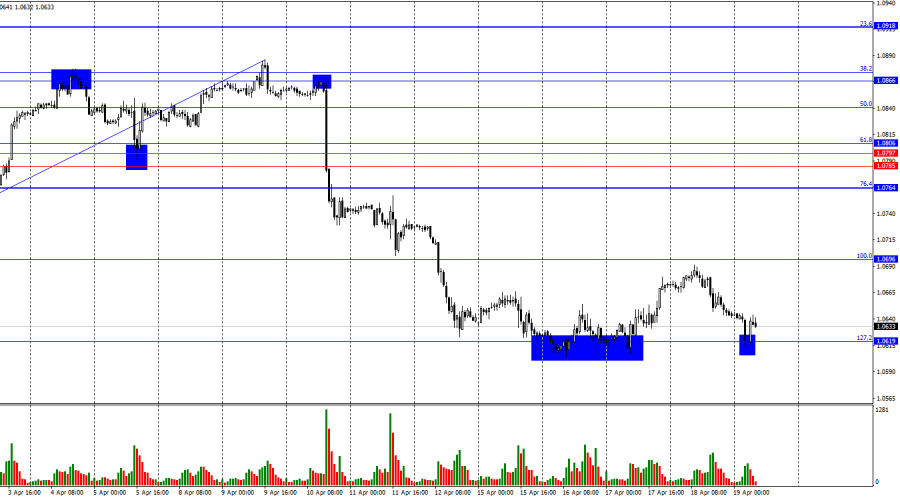

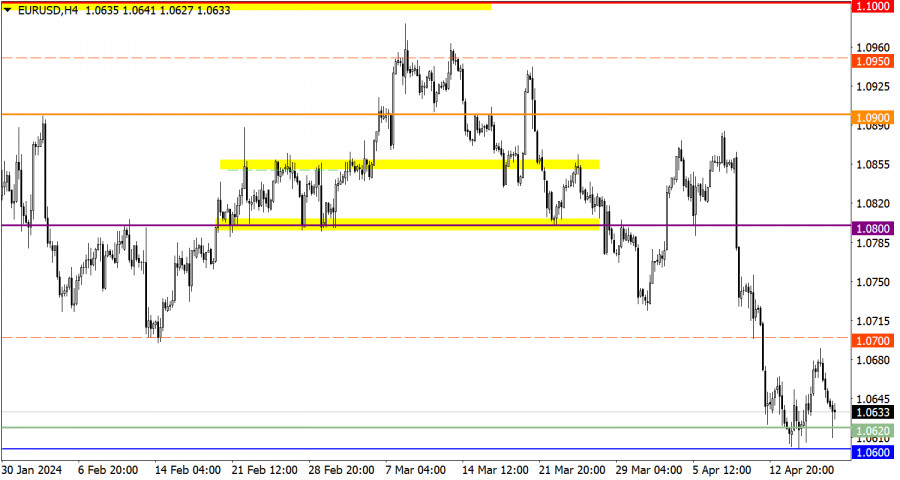

Волновая разметка 4-часового графика для инструмента EUR/USD остается неизменной. В данное время мы наблюдаем построение предполагаемой волны 3 в 3 или с понижательного участка тренда. Если это действительно так, то снижение котировок будет продолжаться еще достаточно долго, так как первая волна этого участка завершила свое построение около отметки 1,0450. Следовательно, третья волна этого участка тренда должна завершиться ниже.

Рынок по-прежнему довольно медленными темпами снижает спрос на евровалюту, хотя, на мой взгляд, новостной фон полностью поддерживает американский доллар. Неудачная попытка прорыва отметки 1,0955, что приравнивается к 61,8% по Фибоначчи, указала на завершение построения волны 2 в 3 или с. Следовательно, потенциал для снижения у инструмента есть, и он большой.

Есть ли вероятность иной волновой разметки? Она есть всегда. Однако, если с 3 октября прошлого года мы наблюдаем новый повышательный участок тренда, то последняя нисходящая волна не вписывается ни в какую структуру, чего быть не может. Следовательно, восходящий участок возможен только при сильном усложнении волновой разметки.

Коррекция не остановит понижательный тренд.

Курс инструмента EUR/USD в пятницу не изменился. Сначала евровалюта снижалась, потом росла, затем опять снижалась. И к концу дня оказалась на тех же отметках, что и в начале дня. Новостной фон сегодня отсутствовал, но в течение недели было несколько интересных событий, которые могли оказать услугу доллару США. Тем не менее, рынок не обратил должного внимания на выступления Джерома Пауэлла и Рафаэля Бостика, каждый из которых занял максимально «ястребиную» позицию из всех возможных.

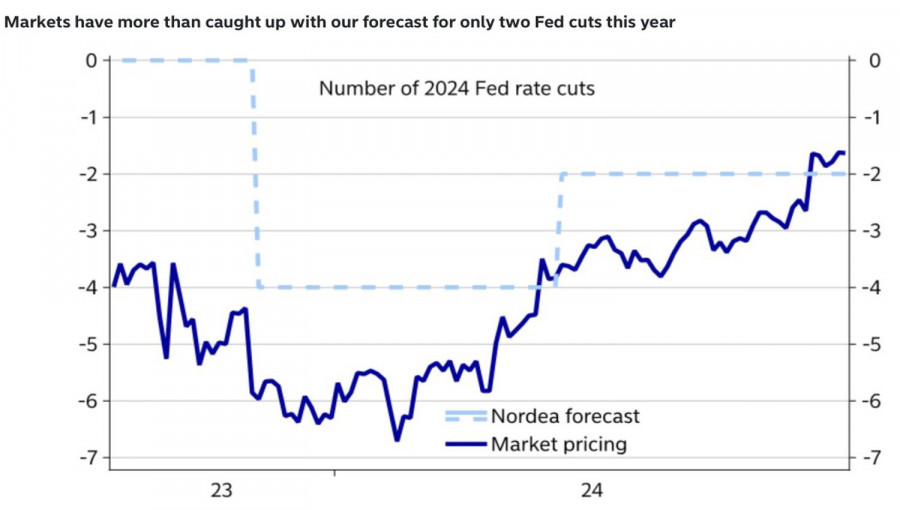

Г-н Пауэлл заявил, что больше не видит прогресса в борьбе с высокой инфляцией, а г-н Бостик сообщил, что первое снижение ставок ФРС может случиться в самом конце года. Как видим, даже официальные лица американского регулятора заняли наиболее пессимистичную позицию. Рынок же, тем временем, продолжает верить в снижение ставок гораздо раньше, чем в декабре. Согласно инструменту CME FedWatch, рынок ожидает первого раунда смягчения в первом месяце осени. Хотя еще на прошлой неделе он считал, что первое смягчение случится в июне, а пару месяцев назад – что в марте. Как видим, мнение рынка меняется со скоростью света, и каждый раз изменения касаются переноса ожиданий на более поздний срок. Следовательно, политика ФРС будет оставаться «ястребиной» гораздо более долгий срок, чем считал рынок. Соответственно, спрос на валюту США должен продолжать увеличиваться, а инструмент EUR/USD должен продолжать построение понижательной волны 3 или с.

Обратите внимание на другие мои статьи:

Анализ GBP/USD. 19 апреля. Европейцы не заметили, американцы – отработали.

Общие выводы.

Исходя из проведенного анализа EUR/USD, я делаю вывод, что построение понижательного набора волн продолжается. Волны 2 или b и 2 в 3 или с завершены, поэтому в ближайшее время я ожидаю продолжения построения импульсной нисходящей волны 3 в 3 или с со значительным снижением инструмента. Я продолжаю рассматривать продажи с целями, находящимися около расчетной отметки 1,0463, так как новостной фон остается на стороне доллара. Необходимый нам сигнал на продажу около отметки 1,0880 был образован(неудачная попытка прорыва).

На старшем волновом масштабе видно, что предполагаемая волна 2 или b, которая по длине составила более 61,8% по Фибоначчи от первой волны, поэтому может быть завершена. Если это действительно так, то сценарий с построением волны 3 или с и снижением инструмента ниже 4-ой фигуры начал реализовываться.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Материал предоставлен компанией InstaForex - www.instaforex.comАнализ GBP/USD. 19 апреля. Европейцы не заметили, американцы – отработали.

19.04.2024

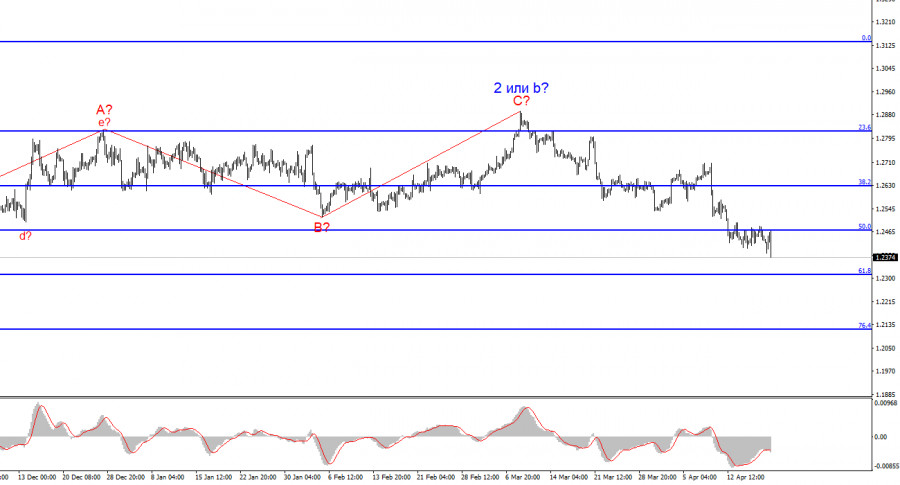

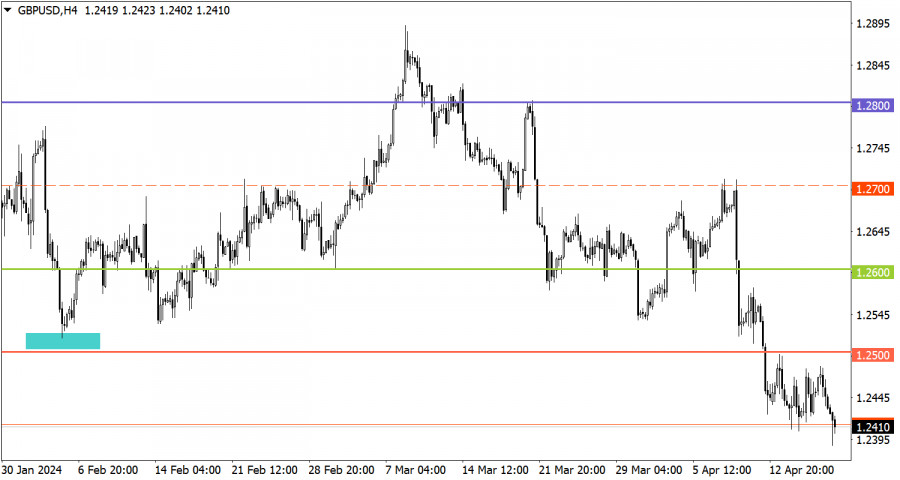

По инструменту GBP/USD волновая разметка остается достаточно сложной, но может стать проще в ближайшие недели. Удачная попытка прорыва уровня Фибоначчи 50,0% указывает на готовность рынка к построению понижательной волны 3 или с. Если эта волна действительно продолжит свое построение, то волновая картина станет гораздо проще и угроза усложнения волновой разметки исчезнет.

Как я уже отмечал, волновая картина должна быть простой и понятной, чтобы с ней можно было работать. Простоты и понимания в последние месяцы было немного. Долгое время инструмент находился в боковике и только сейчас имеет реальные шансы на построение импульсной волны. Но даже сейчас сохраняется угроза того, что все закончится возобновлением горизонтального движения, лишь немного поменяются границы.

В текущей ситуации моим читателям остается только надеяться на построение волны 3 или с, цели которой расположены ниже лоу волны 1 или а. Следовательно, британец должен снизиться еще на минимум на 500-600 базовых пунктов. Новостной фон поддерживает американскую валюту, а после прорыва отметки 1,2469(50,0% по Фибоначчи) с продавцов снята психологическая блокада.

Концовка недели остается за продавцами.

Курс инструмента GBP/USD в течение пятницы снизился на 50 базовых пунктов, чем выгодно отличается от инструмента EUR/USD. Хочу отметить, что у рынка действительно имелись основания, чтобы понизить спрос на фунт в течение сегодняшнего дня. Утром в Великобритании вышел очередной «серый» отчет по розничной торговле, значение которого оказалось ниже ожиданий рынка. К подобной картине лично я уже давно привык. Привыкнуть я не могу к тому факту, что британец не снижается тогда, когда должен. Однако сегодня европейские участники рынка вновь не посчитали нужным отыгрывать отчет не в пользу британца. Зато американские трейдеры отыграли его с лихвой. Практически с самого начала американской сессии началось снижение, которое продолжается до сих пор.

Хочу напомнить, что британец несколько месяцев подряд находился в боковике. И, по моему скромному мнению, все это время должна была строится нисходящая волна 3 или с. Таким образом, инструмент GBP/USD очень сильно опаздывает от графика. Даже когда боковик завершился, спрос на фунт снижается очень медленно. К примеру, на этой неделе потери фунта составляют всего 60 пунктов. Да и то, только благодаря движению сегодня во второй половине дня.

Исходя из всего вышесказанного, я по-прежнему ожидаю снижения котировок британца. Медленно или быстро, неважно. У британца по-прежнему нет причин для построения повышательной волны, а волновая разметка указывает на сохранение нисходящего участка тренда. Если бы ФРС готовилась провести первый раунд смягчения политики в июне, тогда падение фунта можно было бы поставить под сомнение. Но даже в этом случае большая часть факторов указывает на нисходящую волну.

Общие выводы.

Волновая картина инструмента GBP/USD по-прежнему предполагает снижение. В данное время я по-прежнему рассматриваю продажи инструмента с целями, расположенными ниже отметки 1,2039, так как считаю, что волна 3 или с начала свое построение. Удачная попытка прорыва отметки 1,2472, что соответствует 50,0% по Фибоначчи указывает на долгожданную готовность рынка к построению нисходящей волны.

На старшем волновом масштабе волновая картина даже более красноречива. Нисходящий коррекционный участок тренда продолжает свое построение, а его вторая волна приобрела протяженный вид – на 76,4% от первой волны. Неудачная попытка прорыва этой отметки могла привести к началу построения 3 или с.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Материал предоставлен компанией InstaForex - www.instaforex.comЕвро попал под двойной удар, но выстоял

19.04.2024

Око за око, зуб за зуб. Удары Израиля по Ирану оказались совсем нестрашными, однако отомстить все равно было нужно. Иначе тебя признают слабым. Доллар США извлек выгоду из роста геополитической напряженности на Ближнем Востоке, однако музыка на улице «медведей» по EUR/USD играла недолго. Как только Bloomberg со ссылкой на высокопоставленного иранского чиновника сообщил, что у Тегерана нет планов по немедленному возмездию, котировки основной валютной пары пошли вверх.

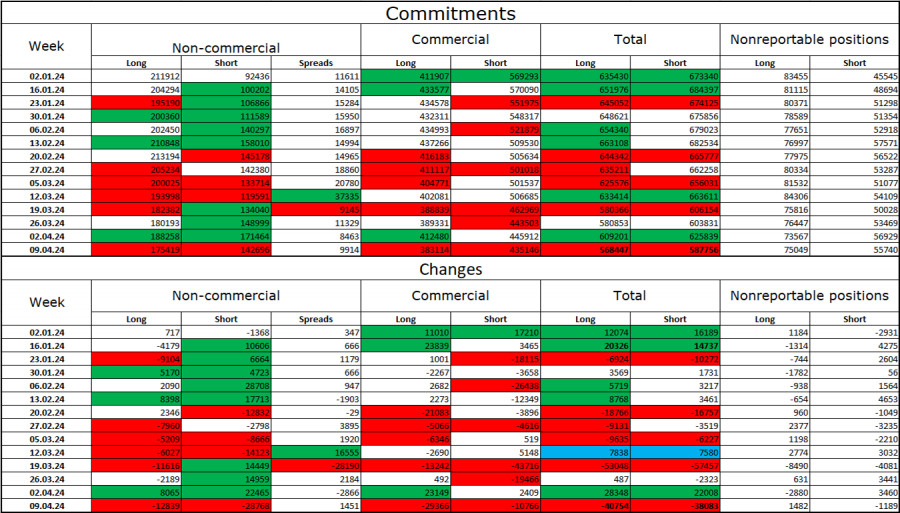

Американские горки на фоне спроса на активы-убежища выглядят закономерно, однако неспособность «медведей» по EUR/USD продвинуться ниже начинает вызывать сомнения в их силе. Доллар США рос благодаря тому, что рыночные ожидания шести-семи актов монетарной экспансии в 2024 сменились прогнозами о двух. Однако сейчас эти ожидания надежно закреплены. Изменить их в ту или иную сторону может только статистика по занятости и инфляции.

Динамика рыночных ожиданий снижения ставки ФРС

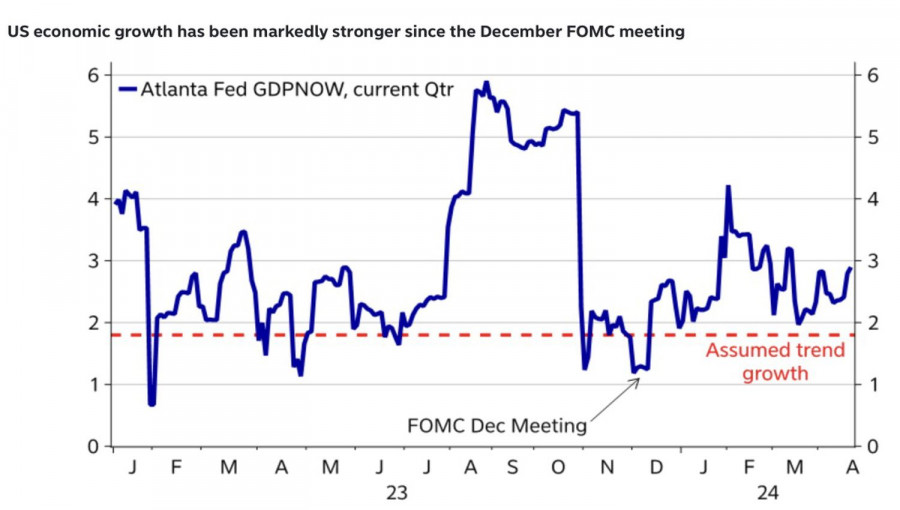

Очевидно, что американская экономика сильнее европейской. И рост ВВП во второй половине года оказался лучшим с 2021. При этом если основным драйвером замедления инфляции в 2022-2023 стало восстановление цепочек поставок, то в 2024 на авансцену выходит спрос. Поэтому риски разгона инфляции в США выше, чем в еврозоне. Это заставляет ФРС совершить второй с декабря разворот. В конце 2023 Джером Пауэлл говорил о готовности снизить ставку по федеральным фондам, несмотря на силу экономики. Сейчас председатель Федрезерва утверждает, что ее следует держать на уровне 5,5%.

Проблема в том, что сильный доллар и высокая доходность казначейских облигаций США влияют на всю мировую финансовую систему. И это является двойным ударом для едва стоящей на ногах экономики еврозоны. Мало того, что ставка по депозитам в 4% для нее слишком велика, так еще и внешние условия финансирования чересчур жесткие.

Динамика прогноза по ВВП США

Неудивительно, что чиновники Управляющего совета призывают как можно раньше начать ослаблять денежно-кредитную политику. В то время как «ястребы» согласны стартовать в июне, «голуби» настаивают, что второй шаг по дороге монетарной экспансии должен быть сделан уже в июле. Если они победят, это станет новым козырем «медведей» по EUR/USD. Пока же основная валютная пара пришла к состоянию равновесия, потому как многие козыри доллара США уже учтены в ее котировках.

Неудивительно, что EUR/USD штормит из-за геополитики. Благодаря ей начинает работать такой фактор как спрос на активы-убежища. Поэтому новая эскалация напряженности в виде возмездия со стороны Ирана приведет к снижению котировок евро и наоборот.

Технически формирование на дневном графике EUR/USD бара с длинной нижней тенью усиливает риски отката к нисходящему тренду. Правда для начала «быкам» необходимо закрепиться в пределах диапазона справедливой стоимости 1,066-1,094. После этого успешный штурм сопротивления на 1,0675 может стать основанием для краткосрочных покупок.

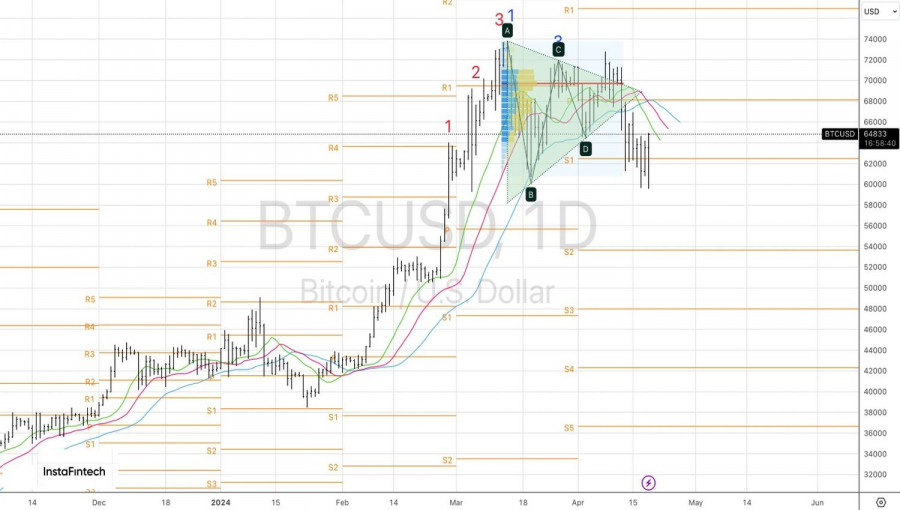

Материал предоставлен компанией InstaForex - www.instaforex.comBitcoin: макроэкономические факторы выходят на первый план

19.04.2024

Направление цифровых активов на рынке после халвинга Bitcoin вероятно будет определяться макроэкономическими факторами, несмотря на сохранение сильных фундаментальных показателей криптовалют, сообщается в исследовательском отчете Coinbase.

«Эти факторы, в значительной степени экзогенные для криптовалют, включают в себя усиление геополитической напряженности, повышение ставок, рефляцию и увеличение государственного долга», - написал аналитик криптобиржи.

По его словам, недавняя увеличенная корреляция альткоинов с Bitcoin подчеркивает «якорную роль BTC в этой области, несмотря на укрепление его позиции в качестве макроактива».

Инвесторы разделились на спекулянтов и хеджеров

В то время как предыдущие халвинги исторически стимулировали бычий рынок, «эти циклические подъемы часто сопровождались другими экосистемными катализаторами, создающими дополнительные побочные ветры», отмечается в отчете.

Уменьшение вознаграждения за блок на 50% замедляет темпы роста предложения Bitcoin на 50% и, как ожидается, произойдет поздно вечером в пятницу или рано утром в субботу.

В то время как криптовалюта в основном рассматривается как класс активов с «риском», Coinbase заявляет, что «постоянная стабильность Bitcoin и одобрение спотовых биржевых фондов (ETF) создали разделенный пул инвесторов (особенно для Bitcoin), рассматривающих Bitcoin как чисто спекулятивный актив, а другой - как «цифровое золото», защищенное от геополитических рисков».

Макроэкономические факторы выходят на первый план

В отчете отмечается, что рост числа инвесторов, использующих Bitcoinы в качестве макрохеджирования, частично объясняет снижение масштабов откатов в этом цикле. Финансовый гигант с Уолл-стрит Goldman Sachs выразил аналогичное мнение в своем отчете на прошлой неделе. В нем говорится, что «следует проявлять осторожность при экстраполяции прошлых циклов и последствий халвинга, учитывая преобладающие макроэкономические условия».

Тем временем Энтони Скарамуччи, основатель и руководитель Skybridge Capital, высказал предположение о возможном достижении ценой Bitcoin отметки в 200 000 долларов после предстоящего халвинга.

Этот анализ был проведен в период значительных колебаний на рынке криптовалют, обостренных недавними геополитическими напряжениями и общей экономической неопределенностью.

Будущее Bitcoin: Перспективы и возможности

В ходе беседы Скарамуччи выделил факторы, которые, по его мнению, окажут влияние на цену Bitcoin в ближайшие месяцы.

«Посмотрите, возможны внезапные события, такие как военные действия, или, скажем, террористические инциденты, которые могут вызвать падение цены Bitcoin на 10 или 15%», — пояснил он.

Несмотря на возможные краткосрочные сбои, Скарамуччи подчеркнул основные тренды спроса, поддерживающие цену Bitcoin. Особенно он обратил внимание на влияние новых финансовых продуктов, таких как ETF, и увеличивающийся интерес со стороны институциональных инвесторов.

Он подробно обосновал свой оптимистичный прогноз, связав его с предстоящим халвингом, событием, которое исторически влияет на предложение Bitcoin, поскольку это уменьшает вознаграждение за создание новых блоков, тем самым ограничивая предложение.

«С учетом предстоящего халвинга, я думаю, что цена может достигнуть отметки в $170 000, возможно, даже $200 000», — заявил Скарамуччи.

Разговор также затронул более широкие аспекты интеграции Bitcoin в традиционные финансовые инструменты, такие как ETF. Скарамуччи утверждал, что такие инструменты играют ключевую роль в расширении базы инвесторов Bitcoin.

Он отверг возможные опасения относительно того, что ETF могут привести к централизации владения Bitcoin.

«Когда речь идет о принятии ETF, стоит посмотреть на долгосрочную перспективу. Доля ETF в общем количестве Bitcoin все еще будет менее 10%. Так что идея о том, что ETF сделают Bitcoin слишком централизованным, кажется мне недостаточно обоснованной. Однако я считаю, что ETF представляют собой отличную возможность для тех, кто привык к ним», — отметил он.

Bitcoin - инновационный актив

Скарамуччи сравнил развитие Bitcoin с ранним этапом развития Интернета, сделав параллель с крупными технологическими акциями, такими как Amazon, в период доткомового бума.

«В 1999 году акции Amazon были весьма волатильными, как и новые технологии. Вы могли потерять от 20 до 50% своих инвестиций восемь раз. Но в итоге, если вы держали акции Amazon в течение этого периода, то 10 000 долларов тогда теперь стоили бы более 14 миллионов долларов».

Он также выразил свои опасения относительно практической ценности Bitcoin, сравнивая его с традиционными активами, такими как золото, которые также не приносят прямого дохода.

Скарамуччи выделил инновационные финансовые продукты в рамках криптоэкосистемы, которые обеспечивают доходность, сопоставимую с традиционными источниками дохода, такие как процентные счета и займы, доступные через такие платформы, как Galaxy Digital.

По поводу возможных рыночных кризисов, аналогичных доткомовому краху, Скарамуччи признал риски, но сохранял оптимизм относительно устойчивости Bitcoin и его долгосрочной ценности.

«Я думаю, что если мы столкнемся с подобным кризисом на рынке в ближайшие два года, то мы увидим резкое падение цены Bitcoin, подобное доткомовому краху. Однако если вы готовы удерживать этот актив в течение четырехлетнего периода, то никто не потерял бы деньги на Bitcoin», — подчеркнул он, подчеркивая важность долгосрочной перспективы в инвестировании.Материал предоставлен компанией InstaForex - www.instaforex.com

Видеообзор рынка, торговые рекомендации, ответы на вопросы.

19.04.2024

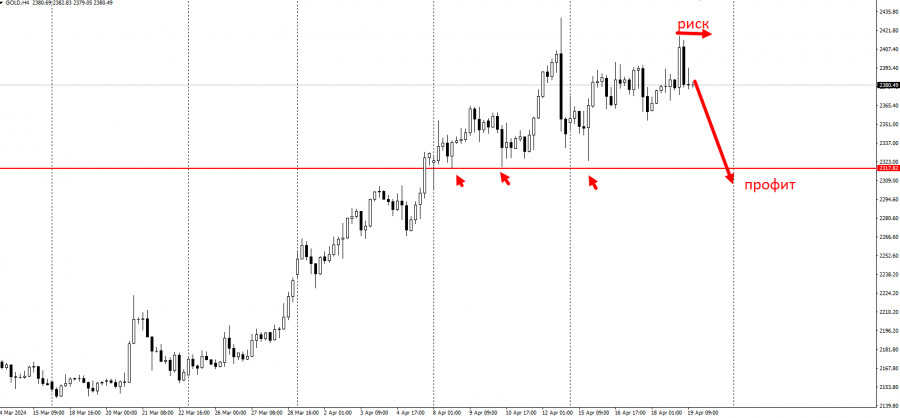

Торговые идеи:

GOLD - возможно среднесрочно на понижение на пробой 1,06

EURUSD - возможно среднесрочно на пробой 2317

EUR/USD: торговые сценарии на 19.04.2024

19.04.2024

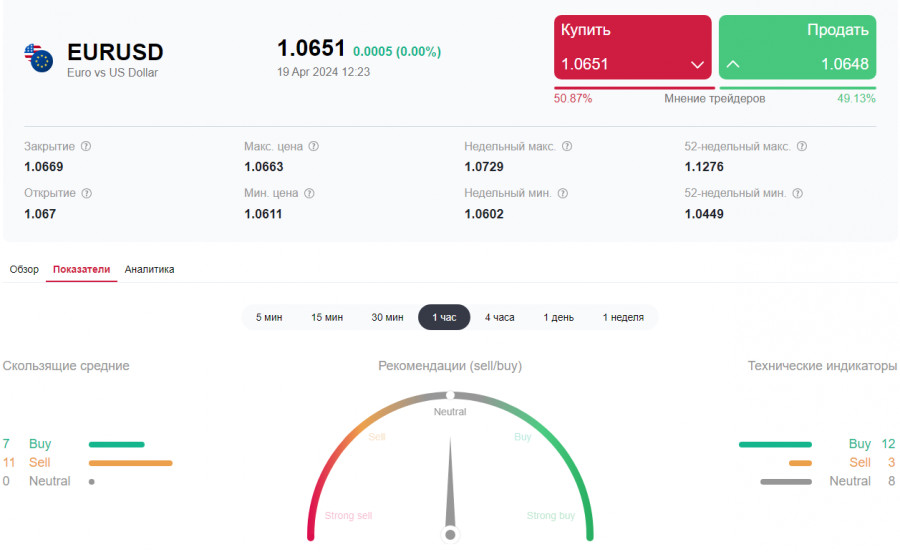

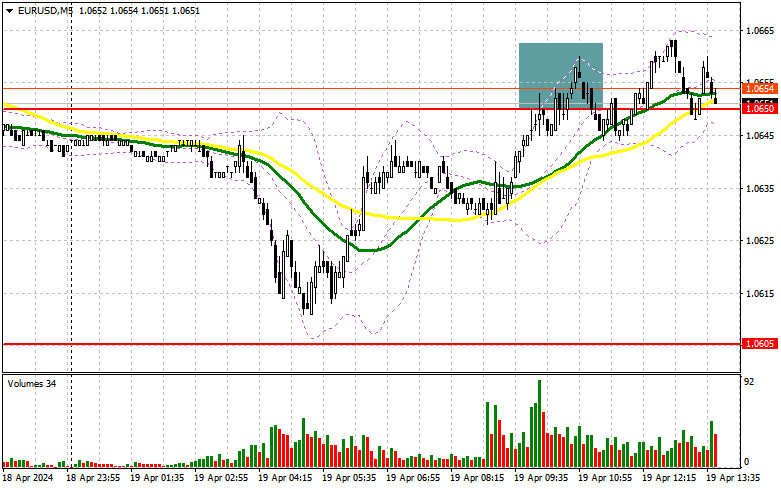

Опубликованные на прошлой неделе данные по инфляции в США значительно уменьшили вероятность скорого перехода ФРС к более мягкой политике и все еще удерживают доллар на сильных позициях, а его главные конкуренты на валютном рынке остаются против доллара под давлением.

Это касается и пары EUR/USD, которая резко снизилась после релиза данных по инфляции в США. В начале этой недели пара достигла «круглой» отметки 1.0600 и, несмотря на некоторую коррекцию, все еще остаётся под давлением (см. также наш сегодняшний «Фундаментальный анализ»).

Технические индикаторы OsMA, RSI и Стохастик на дневном и недельном графиках по-прежнему находятся на стороне продавцов, сигнализируя о преимуществе коротких позиций.

Пробой «круглого» уровня поддержки 1.0600 мог бы стать сигналом для новых среднесрочных и, похоже уже, долгосрочных коротких позиций (ниже ключевой зоны сопротивления 1.0980 (ЕМА200 на недельном графике), 1.0900 (ЕМА144 на недельном графике), 1.0805 (ЕМА200 на дневном графике) EUR/USD остается в зоне долгосрочного и среднесрочного медвежьих рынков).

В альтернативном сценарии и в случае возобновления роста EUR/USD вновь направится к зоне сопротивления вблизи отметки 1.0805. Первым сигналом для возобновления длинных позиций может стать пробой краткосрочного уровня сопротивления 1.0686 (ЕМА200 на 1-часовом графике) и «круглого» уровня сопротивления 1.0700.

Однако лишь пробой ключевого уровня сопротивления 1.0805 выведет EUR/USD на территорию среднесрочного бычьего рынка, вновь делая предпочтительными длинные позиции с целями вблизи ключевых уровней сопротивления 1.0900, 1.0980, 1.1000.

Пока же преимущество – за короткими позициями.

*) об особенностях торговли парой см. в EUR/USD: валютная пара (характеристики, рекомендации)

Уровни поддержки: 1.0600, 1.0550, 1.0500, 1.0470, 1.0400, 1.0300

Уровни сопротивления: 1.0686, 1.0700, 1.0725, 1.0777, 1.0800, 1.0805, 1.0900, 1.0980, 1.1000, 1.1040, 1.1090, 1.1100, 1.1140, 1.1200, 1.1275, 1.1300, 1.1400, 1.1500

Торговые сценарии

Основной сценарий: Sell Stop 1.0590. Stop-Loss 1.0690. Цели 1.0550, 1.0500, 1.0470, 1.0400, 1.0300

Альтернативный сценарий: Buy Stop 1.0690. Stop-Loss 1.0590. Цели 1.0700, 1.0725, 1.0777, 1.0800, 1.0805, 1.0900, 1.0980, 1.1000, 1.1040, 1.1090, 1.1100, 1.1140, 1.1200, 1.1275, 1.1300, 1.1400, 1.1500

*) здесь «Цели» соответствуют уровням поддержки/сопротивления. Это также не значит, что они обязательно будут достигнуты, но могут служить ориентиром при планировании и размещении своих торговых позиций

+ открыть торговый счет в Instaforex

+ стать поставщиком сигналов или управляющим инвестиционным портфелем

Материал предоставлен компанией InstaForex - www.instaforex.comUSDJPY: простые советы по торговле для начинающих трейдеров на 19 апреля (американская сессия)

19.04.2024

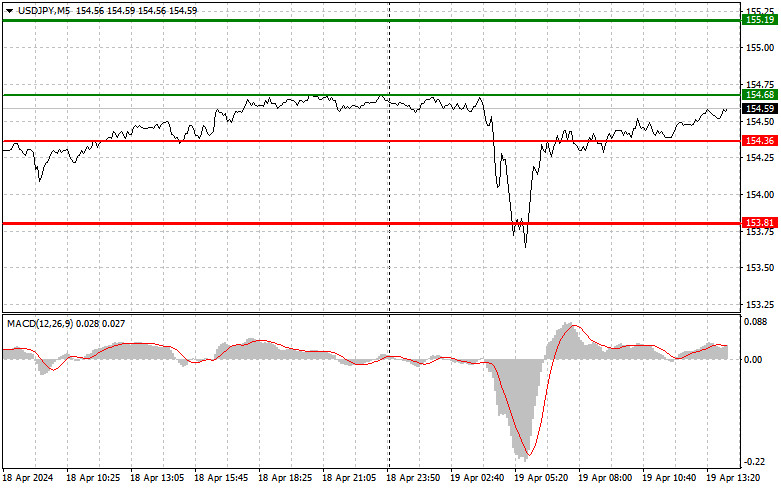

Разбор сделок и советы по торговле японской иеной

Тестов обозначенных мною уровней в первой половине дня не произошло, что не позволило войти в рынок. Да, доллар отреагировал падением на новости о снижении ценового давления в Японии, но покупатели очень быстро выбрали все движение вниз и вновь остановились в районе недельного максимума, как бы опасаясь действий со стороны Центрального банка Японии, чего в конце недели вряд ли приходится ждать. Учитывая, что во второй половине дня нет вообще никакой статистики, а также не запланировано выступлений представителей ФРС, торговля продолжится в канале с низкой волатильность и объемом. Что касается внутридневной стратегии, то опираться буду больше на сценарии №1 и №2.

Сигнал на покупку

Сценарий №1: покупать USD/JPY сегодня планирую при достижении точки входа в районе 154.68 (зеленая линия на графике) с целью роста к уровню 155.19 (более толстая зеленая линия на графике). В районе 155.19 буду выходить из покупок и открывать продажи в обратную сторону (расчет на движение в 30-35 пунктов в обратную сторону от уровня). Рассчитывать на рост пары сегодня вряд ли получится. Важно! Перед покупкой убедитесь в том, что индикатор MACD находится выше нулевой отметки и только начинает свой рост от нее.

Сценарий №2: покупать USD/JPY сегодня также планирую в случае двух подряд тестов цены 154.36, в момент, когда индикатор MACD будет находиться в области перепроданности. Это ограничит нисходящий потенциал пары и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням 154.68 и 155.19.

Сигнал на продажу

Сценарий №1: продавать USD/JPY сегодня планирую после обновления уровня 154.36 (красная линия на графике), что приведет к быстрому снижению пары. Ключевой целью продавцов будет уровень 153.81, где буду выходить из продаж, а также открывать сразу покупки в обратную сторону (расчет на движение в 20-25 пунктов в обратную сторону от уровня). Давление на пару вернется в случае неудачного пробоя дневного максимума. Важно! Перед продажей убедитесь в том, что индикатор MACD находится ниже нулевой отметки и только начинает свое снижение от нее.

Сценарий №2: продавать USD/JPY сегодня также планирую в случае двух подряд тестов цены 154.68, в момент, когда индикатор MACD будет находиться в области перекупленности. Это ограничит восходящий потенциал пары и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположным уровням 154.36 и 153.81.

Что на графике:

Тонкая

зеленая линия – цена входа, по которой

можно покупать торговый инструмент;

Толстая

зеленая линия – предположительная

цена, где можно расставлять Take Profit

или самостоятельно фиксировать прибыль,

так как выше этого уровня дальнейший

рост маловероятен;

Тонкая

красная линия – цена входа, по которой

можно продавать торговый инструмент;

Толстая

красная линия – предположительная

цена, где можно расставлять Take Profit

или самостоятельно фиксировать прибыль,

так как ниже этого уровня дальнейшее

снижение маловероятно;

Индикатор

MACD. При входе в рынок важно руководствоваться

зонами перекупленности и

перепроданности.

Важно.

Начинающим трейдерам на рынке Форекс

необходимо очень осторожно принимать

решения по входу в рынок. Перед выходом

важных фундаментальных отчетов лучше

всего находиться

вне рынка, чтобы избежать попадания в

резкие колебания курса. Если вы решаетесь

на торговлю во время выхода новостей,

то всегда расставляйте стоп-приказы

для минимизации убытков. Без расстановки

стоп-приказов вы можете очень быстро

потерять весь депозит, особенно если

не используете мани-менеджмент, а

торгуете большими объемами.

И

помните, что для успешной торговли

необходимо иметь четкий торговый план,

по примеру такого, который представлен

мною выше. Спонтанное принятие торговых

решений, исходя из текущей рыночной

ситуации, является изначально проигрышной

стратегией внутридневного трейдера.

GBPUSD: простые советы по торговле для начинающих трейдеров на 19 апреля (американская сессия)

19.04.2024

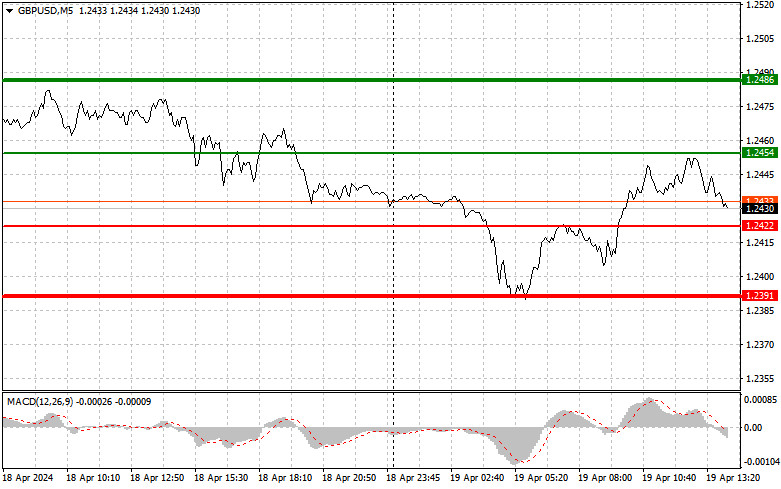

Разбор сделок и советы по торговле британским фунтом

Тест цены 1.2424 в первой половине пришелся на момент начала движения индикатора MACD верх от нулевой отметки, что стало подтверждением правильной точки входа на покупку фунта. В результате пара выросла на 20 пунктов, и на этом все закончилось. Новости о том, что объем розничных продаж в Великобритании в марте этого года не изменился по сравнению с месяцем ранее, не оказали особого давления на фунт. Экономисты ожидали роста на 0,3%. Все это говорит о том, что слабое восстановление экономики продолжится и дальше, что рано или поздно вынудит Банк Англии снизить процентные ставки. К сожалению, во второй половине дня нет вообще никакой статистики по США, а также не запланировано выступлений представителей ФРС, что может сохранить торговлю в рамках бокового канала с небольшим преимуществом покупателей. Что касается внутридневной стратегии, то опираться буду больше на сценарии №1 и №2.

Сигнал на покупку

Сценарий №1: покупать фунт сегодня планирую при достижении точки входа в районе 1.2454 (зеленая линия на графике) с целью роста к уровню 1.2486 (более толстая зеленая линия на графике). В районе 1.2486 буду выходить из покупок и открывать продажи в обратную сторону (расчет на движение в 30-35 пунктов в обратную сторону от уровня). На рост фунта сегодня можно рассчитывать в продолжение восходящей коррекции, но сильное движение вряд ли произойдет. Важно! Перед покупкой убедитесь в том, что индикатор MACD находится выше нулевой отметки и только начинает свой рост от нее.

Сценарий №2: покупать фунт сегодня также планирую в случае двух подряд тестов цены 1.2422, в момент, когда индикатор MACD будет находиться в области перепроданности. Это ограничит нисходящий потенциал пары и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням 1.2454 и 1.2486.

Сигнал на продажу

Сценарий №1: продавать фунт сегодня планирую после обновления уровня 1.2422 (красная линия на графике), что приведет к быстрому снижению пары. Ключевой целью продавцов выступит уровень 1.2391, где буду выходить из продаж, а также открывать сразу покупки в обратную сторону (расчет на движение в 20-25 пунктов в обратную сторону от уровня). Продавцы проявят себя на фоне отсутствия активности покупателей в районе дневного максимума. Важно! Перед продажей убедитесь в том, что индикатор MACD находится ниже нулевой отметки и только начинает свое падение от нее.

Сценарий №2: продавать фунт сегодня также планирую в случае двух подряд тестов цены 1.2454, в момент, когда индикатор MACD будет находиться в области перекупленности. Это ограничит восходящий потенциал пары и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположным уровням 1.2422 и 1.2391.

Что на графике:

Тонкая

зеленая линия – цена входа, по которой

можно покупать торговый инструмент;

Толстая

зеленая линия – предположительная

цена, где можно расставлять Take Profit

или самостоятельно фиксировать прибыль,

так как выше этого уровня дальнейший

рост маловероятен;

Тонкая

красная линия – цена входа, по которой

можно продавать торговый инструмент;

Толстая

красная линия – предположительная

цена, где можно расставлять Take Profit

или самостоятельно фиксировать прибыль,

так как ниже этого уровня дальнейшее

снижение маловероятно;

Индикатор

MACD. При входе в рынок важно руководствоваться

зонами перекупленности и

перепроданности.

Важно.

Начинающим трейдерам на рынке Форекс

необходимо очень осторожно принимать

решения по входу в рынок. Перед выходом

важных фундаментальных отчетов лучше

всего находиться

вне рынка, чтобы избежать попадания в

резкие колебания курса. Если вы решаетесь

на торговлю во время выхода новостей,

то всегда расставляйте стоп-приказы

для минимизации убытков. Без расстановки

стоп-приказов вы можете очень быстро

потерять весь депозит, особенно если

не используете мани-менеджмент, а

торгуете большими объемами.

И

помните, что для успешной торговли

необходимо иметь четкий торговый план,

по примеру такого, который представлен

мною выше. Спонтанное принятие торговых

решений, исходя из текущей рыночной

ситуации, является изначально проигрышной

стратегией внутридневного трейдера.

EURUSD: простые советы по торговле для начинающих трейдеров на 19 апреля (американская сессия)

19.04.2024

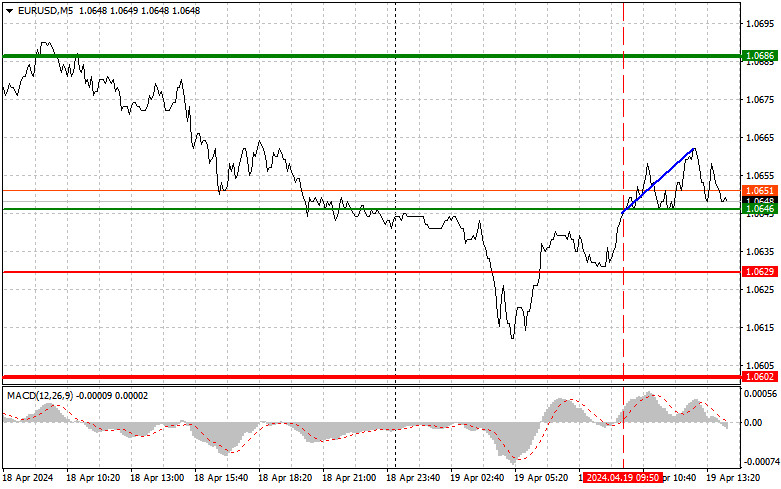

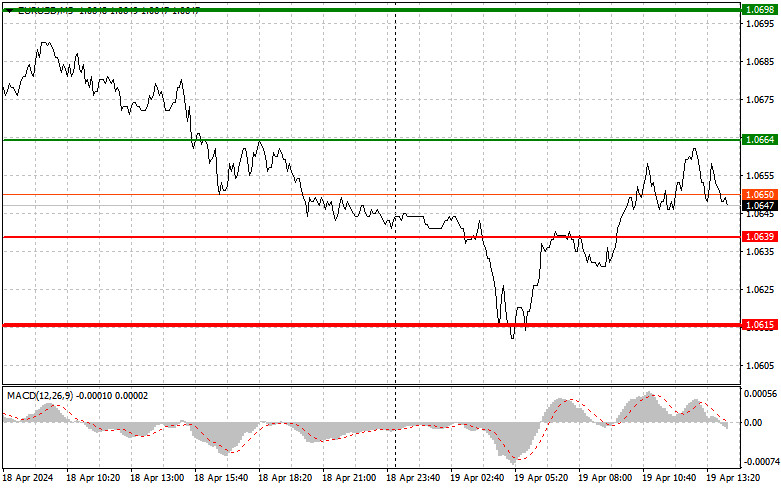

Разбор сделок и советы по торговле европейской валютой

Тест цены 1.0646 в первой половине дня пришелся на момент, когда индикатор MACD только начинал движение вверх от нулевой отметки, что стало подтверждением сигнала на покупку евро. В результате пара выросла на 15 пунктов, и на этом все закончилось. Новости по ценам производителей Германии остались без внимания рынка, так что евро сумел продолжить восстановление после крупной распродаже, наблюдаемой в ходе азиатской сессии. К сожалению, во второй половине дня нет вообще никакой статистики, а также не запланировано выступлений представителей ФРС, что может сохранить торговлю в рамках бокового канала с небольшим преимуществом покупателей. Что касается внутридневной стратегии, то опираться буду больше на сценарии №1 и №2.

Сигнал на покупку

Сценарий №1: сегодня покупать евро планирую при достижении цены в районе 1.0664 (зеленая линия на графике) с целью роста к уровню 1.0698. В точке 1.0698 буду выходить из рынка, а также продавать евро в обратную сторону в расчете на движение в 30-35 пунктов от точки входа. На рост евро сегодня можно рассчитывать лишь в рамках небольшой восходящей коррекции. Важно! Перед покупкой убедитесь в том, что индикатор MACD находится выше нулевой отметки и только начинает свой рост от нее.

Сценарий №2: покупать евро сегодня также планирую в случае двух подряд тестов цены 1.0639, в момент, когда индикатор MACD будет находиться в области перепроданности. Это ограничит нисходящий потенциал пары и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням 1.0664 и 1.0698.

Сигнал на продажу

Сценарий №1: продавать евро буду после достижения уровня 1.0639 (красная линия на графике). Целью будет уровень 1.0615, где планирую выходить из рынка и покупать евро сразу в обратную сторону (расчет на движение в 20-25 пунктов в обратную сторону от уровня). Давление на пару вернется в случае отсутствия активности покупателей в районе дневного максимума. Важно! Перед продажей убедитесь в том, что индикатор MACD находится ниже нулевой отметки и только начинает свое снижение от нее.

Сценарий №2: продавать евро сегодня также планирую в случае двух подряд тестов цены 1.0664, в момент, когда индикатор MACD будет находиться в области перекупленности. Это ограничит восходящий потенциал пары и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположным уровням 1.0639 и 1.0615.

Что на графике:

Тонкая

зеленая линия – цена входа, по которой

можно покупать торговый инструмент;

Толстая

зеленая линия – предположительная

цена, где можно расставлять Take Profit

или самостоятельно фиксировать прибыль,

так как выше этого уровня дальнейший

рост маловероятен;

Тонкая

красная линия – цена входа, по которой

можно продавать торговый инструмент;

Толстая

красная линия – предположительная

цена, где можно расставлять Take Profit

или самостоятельно фиксировать прибыль,

так как ниже этого уровня дальнейшее

снижение маловероятно;

Индикатор

MACD. При входе в рынок важно руководствоваться

зонами перекупленности и

перепроданности.

Важно.

Начинающим трейдерам на рынке Форекс

необходимо очень осторожно принимать

решения по входу в рынок. Перед выходом

важных фундаментальных отчетов лучше

всего находиться

вне рынка, чтобы избежать попадания в

резкие колебания курса. Если вы решаетесь

на торговлю во время выхода новостей,

то всегда расставляйте стоп-приказы

для минимизации убытков. Без расстановки

стоп-приказов вы можете очень быстро

потерять весь депозит, особенно если

не используете мани-менеджмент, а

торгуете большими объемами.

И

помните, что для успешной торговли

необходимо иметь четкий торговый план,

по примеру такого, который представлен

мною выше. Спонтанное принятие торговых

решений, исходя из текущей рыночной

ситуации, является изначально проигрышной

стратегией внутридневного трейдера.

EUR/USD: под давлением доллара и геополитики

19.04.2024

Как мы отметили в нашем сегодняшнем обзоре «Доллар: краткие итоги и ближайшие перспективы», доллару нужны новые драйверы роста. Они же могут появиться лишь на следующей неделе, когда во вторник будут опубликованы американские индексы PMI, а в четверг и пятницу - предварительная оценка ВВП США за 1-й квартал и базовый ценовой индекс PCE расходов на личное потребление американцев.

*) см. Экономический календарь

Ввиду этого, а также отсутствия сегодня и в понедельник публикаций важных макро данных возможна фиксация части длинных позиций по доллару, что может спровоцировать его снижение в конце недели.

Что же касается его главного конкурента на валютном рынке евро, то он остается под давлением после «голубиных» комментариев представителей руководства ЕЦБ относительно перспектив монетарной политики и на фоне не очень убедительной макро статистики из Еврозоны.

Так, в четверг вице-президент ЕЦБ Франсуа Вильруа подтвердил, что, если не будет «серьезных сюрпризов», банк снизит ставки в июне. Примерно то же самое сказали глава австрийского ЦБ Роберт Хольцманн, другой вице-президент ЕЦБ Луис де Гиндос, по мнению которого, если снижение потребительских цен продолжится, сокращение процентных ставок начнётся в июне, и глава ЦБ Словении Бостьян Васле, который отметил, что к концу года ставка по депозитам в Еврозоне должна опуститься с текущих 4,0% «гораздо ниже» 3,0%, если ценовое давление продолжит сокращаться. Даже если стоимость заимствований сократится на 25,0 или 50,0 процентных пункта, монетарная политика ЕЦБ, по их мнению, останется достаточно жёсткой и будет ограничивать экономический рост.

Отложить начало смягчения политики руководители ЕЦБ могут только в случае экстренных событий, например, существенного обострения геополитической ситуации на Ближнем Востоке, которое может повлечь за собой рост цен на энергоносители и, соответственно, новый виток инфляции в регионе.

Между тем, макро данные из США подтвердили силу экономики и дефицитность рынка труда: как следует из опубликованного в четверг отчета Минтруда США, число заявок на пособие по безработице остается на относительно низком уровне (за неделю на 12 апреля число первичных заявок на пособия по безработице осталось на прежнем уровне в 212,0 тыс. при прогнозе в 215,0 тыс.), а показатель производственной активности достиг наилучшего значения за последние два года.

Глава ФРБ Нью-Йорка Джон Уильямс подтвердил в четверг, что нет необходимости в срочном снижении процентных ставок.

Доллар также получает поддержку в условиях роста напряженности на Ближнем Востоке после сообщений об ударе израильских ракет по Ирану. Бегство от риска заставило инвесторов вновь обратиться к защитному доллару, что удерживает пару EUR/USD в зоне достигнутых накануне минимумов с ноября 2023 года и отметки 1.0600.

Вероятно, в конце недели эта тенденция сохранится: геополитическая неопределенность в мире может заставить инвесторов остаться в защитных активах в преддверии выходных.

*) см. торговые индикаторы Instaforex по EUR/USD

Волатильность же в паре EUR/USD резко повысится во вторник с публикацией утром индексов PMI по Германии и Еврозоне, а затем в 13:45 (GMT), когда будут опубликованы апрельские предварительные индексы деловой активности от S&P Global по США. Здесь, так сказать, чьи индексы окажутся сильнее, туда и направится пара EUR/USD в краткосрочной перспективе.

В целом же, пока сохраняется сильный медвежий импульс, пара EUR/USD будет оставаться под давлением.

К тому же если ЕЦБ уже в июне может решиться на снижение процентной ставки, то ФРС будет, скорее всего, и далее сохранять выжидательную позицию на фоне некоторых признаков роста инфляции в США при достаточной силе национальной экономики и рынка труда.

С технической же точки зрения ниже ключевой зоны сопротивления 1.0980 (ЕМА200 на недельном графике), 1.0900 (ЕМА144 на недельном графике), 1.0805 (ЕМА200 на дневном графике) EUR/USD остается в зоне долгосрочного и среднесрочного медвежьих рынков (подробнее см. в EUR/USD: торговые сценарии на 19.04.2024).

В текущей ситуации предпочтение следует отдавать коротким позициям по EUR/USD. Пробой локального уровня поддержки 1.0600 может стать сигналом для новых коротких позиций.

+ открыть торговый счет в Instaforex

+ зарегистрироваться в системе копирования сигналов

+ инвестировать в ПАММ-системе

Материал предоставлен компанией InstaForex - www.instaforex.comТорговая идея по золоту на понижение

19.04.2024

Добрый день, уважаемые трейдеры! Представляю вашему вниманию торговую идею по золоту.

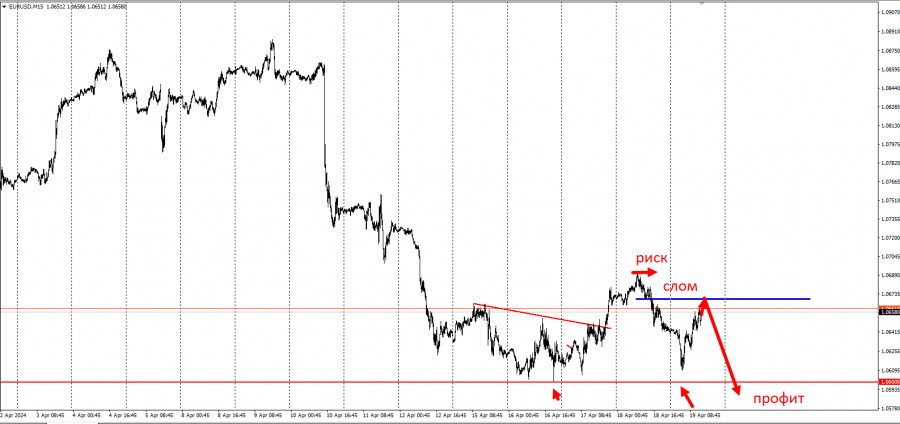

Итак, после шортовой инициативы азиатской сессии, которую можно классифицировать как ложный пробой, возможно продолжение нисходящего движения с целью обновления площадки покупателей по следующей схеме:

Предлагаю рассмотреть шортовые позиции 1 по схеме, представленной на скрине выше.

Риски ограничить 2417. Прибыль зафиксировать на пробое 2318.

Торговая идея представлена в рамках метода "Price Action" и "Охота за стопами".

Успехов в торговле и контролируйте риски!

Торговая идея по EUR/USD на понижение с коротким стопом

19.04.2024

Добрый день уважаемые трейдеры! Представляю вашему вниманию торговую идею по EUR/USD.

Итак, после мощной шортовой инициативы вчерашнего дня можно рассчитывать на продолжение нисходящего движения с целью обновления минимума текущего месяца. Предлагаем рассмотреть сценарий на понижение по схеме, представленной на скрине ниже:

Предлагаю рассмотреть шортовые позиции с отката на шортовый слом по схеме, представленной на скрине выше.

Риски ограничить 1,06895. Прибыль зафиксировать на пробое 1,06

Торговая идея представлена в рамках метода "Price Action" и "Охота за стопами".

Успехов в торговле и контролируйте риски!

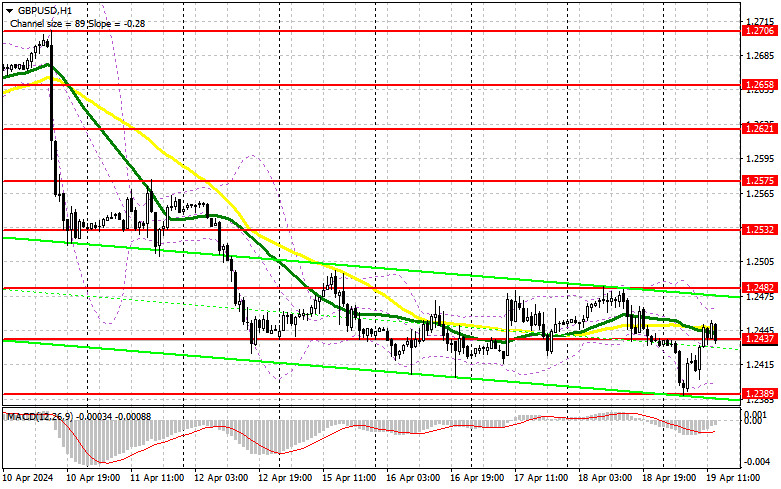

GBP/USD: план на американскую сессию 19 апреля (разбор утренних сделок). Фунт пытается вернуть свое преимущество

19.04.2024

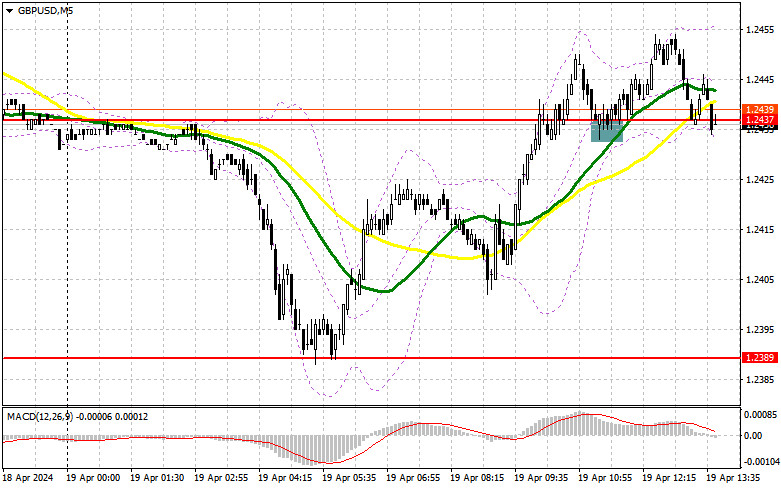

В своем утреннем прогнозе я обращал внимание на уровень 1.2437 и планировал от него принимать решения по входу в рынок. Давайте посмотрим на 5-минутный график и разберемся с тем, что там произошло. Прорыв и обратный тест сверху вниз этого диапазона привели к сигналу на покупку, что вылилось в рост пары лишь на 15 пунктов, на чем все и закончилось. На вторую половину дня техническая картина не пересматривалась.

Для открытия длинных позиций по GBP/USD требуется:

Данные по розничным продажам, которые оказались хуже прогнозов экономистов, особо не повлияли на британский фунт в первой половине дня. Учитывая, что в ходе американской сессии нет никакой статистики, вряд ли можно рассчитывать на сильное продолжение восходящей коррекции пары. Многое будет зависеть от поведения трейдеров на уровне 1.2437, где по аналогии с первой половиной дня формирование ложного пробоя даст точку входа на покупку с целью роста к сопротивлению 1.2482, до которого мы вновь так и не дотянули. Прорыв и тест сверху вниз этого диапазона укрепят шанс на восстановление GBP/USD, что приведет к новым покупкам и позволит добраться до 1.2532. В случае выхода выше и этого диапазона можно говорить о рывке к 1.2575, где собираюсь фиксировать прибыль. При сценарии падения GBP/USD и отсутствия покупателей на 1.2437 во второй половине дня продавцы получат шанс на более крупное падение пары далее по тренду. В таком случае покупки поищу в районе 1.2389. Формирование там ложного пробоя будет подходящим вариантом по входу в рынок. Открывать длинные позиции по GBP/USD сразу на отскок можно от 1.2340 с целью коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по GBP/USD требуется:

Шансы на падение фунта остаются. Но перед этим хотелось бы увидеть, как продавцы проявят себя в районе ближайшего сопротивления 1.2482, где ложный пробой даст подходящую точку входа на продажу в попытке продавить середину бокового канала 1.2437, успешно упущенную в первой половине дня. Прорыв и обратный тест снизу вверх 1.2437 вернут давление на пару, дав медведям преимущество и еще одну точку входа на продажу с целью обновления 1.2389. Более дальней целью выступит минимум 1.2340, где буду фиксировать прибыль. При варианте роста GBP/USD и отсутствия медведей на 1.2482 во второй половине дня, что маловероятно, быки получат возможность на выстраивание довольно хорошей коррекции в конце недели с движением вверх, в район сопротивления 1.2532. Подавать там также буду только на ложном пробое. При отсутствии активности и там советую открывать короткие позиции по GBP/USD от 1.2575 в расчете на отскок пары вниз на 30-35 пунктов внутри дня.

На все вопросы отвечаю в моей группе в Telegram

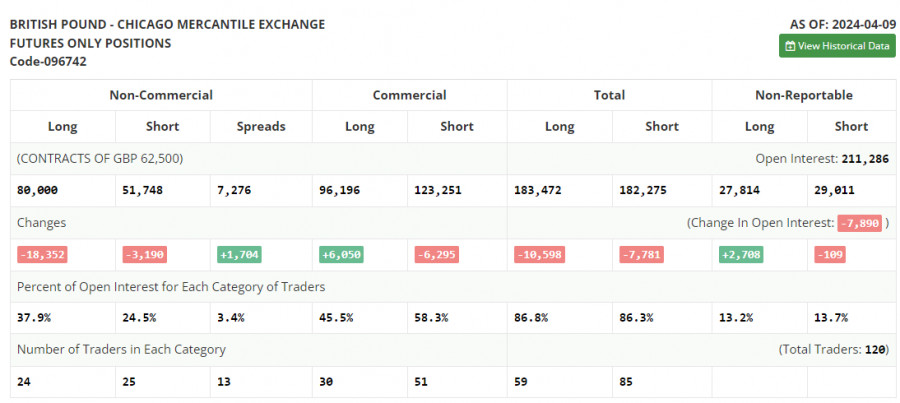

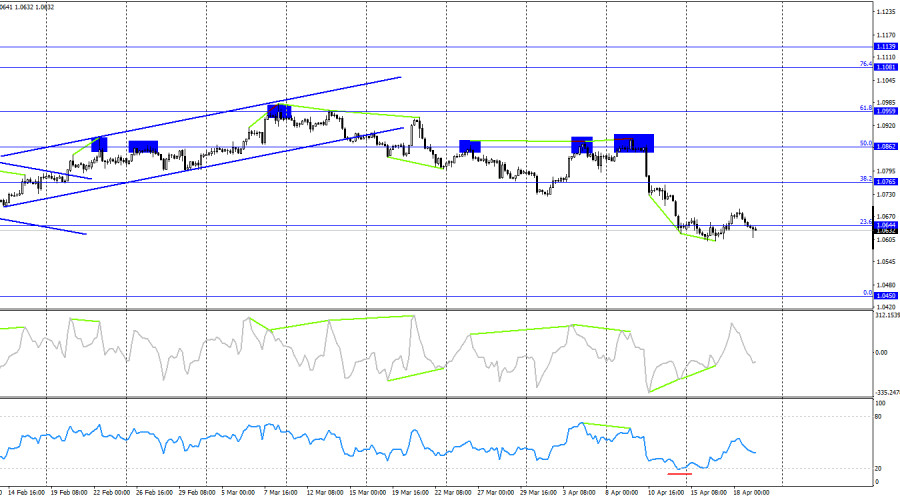

B COT-отчете (Commitment of Traders) за 9 апреля наблюдалось резкое сокращение длинных и коротких позиций. Покупатели фунта уходили с рынка быстрей, чем продавцы, и на это есть объективные причины: первой и основной является высокое инфляционное давление в США, которое будет сохранять спрос на доллар, оказывая серьезное давление на рисковые активы, в том числе и британский фунт. Вторая причина — мягкая политика Банка Англии, которая никуда не делась. Новые заявления представителей регулятора могут негативно сказаться на бычьих перспективах британца, особенно после ясной позиции ЕЦБ на прошлой неделе, состоявшей в снижении ставок в еврозоне уже в начале лета этого года. Добавьте ко всему этому необходимость сохранения жесткой позиции со стороны Федеральной резервной системы, вряд ли стоит рассчитывать на сильный бычий рынок в паре GBP/USD. В последнем COT-отчете говорится, что длинные некоммерческие позиции сократились на 18 352, до уровня 80 000, тогда как короткие некоммерческие позиции снизились на 3 190, до уровня 51 748. В итоге спрэд между длинными и короткими позициями вырос на 1 704.

Сигналы индикаторов:

Средние скользящие

Торговля ведется в районе 30 и 50-дневных средних скользящих, что указывает на боковой характер рынка.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае снижения в качестве поддержки выступит нижняя граница индикатора в районе 1.2440.

Описание индикаторов:

EUR/USD: план на американскую сессию 19 апреля (разбор утренних сделок). Евро компенсировал потери

19.04.2024

В своем утреннем прогнозе я обращал внимание на уровень 1.0650 и планировал от него принимать решения по входу в рынок. Давайте посмотрим на 5-минутный график и разберемся с тем, что там произошло. Рост и формирование ложного пробоя в районе 1.0686 привели к сигналу на продажу, который в полной мере так и не реализовался. После движения вниз на 5 пунктов пара вернулась назад к 1.0650, где сейчас и ведется торговля. На вторую половину дня техническая картина изменилась лишь незначительно.

Для открытия длинных позиций по EURUSD требуется:

Отсутствие важной статистики по еврозоне позволило евро вернуть часть потерь, наблюдаемых в ходе азиатской сессии. Однако вполне ожидаемо развиться в крупный восходящий тренд движение не смогло. Учитывая, что впереди у нас вообще нет никакой статистики по США, скорей всего, торговля продолжится вокруг уровня 1.0650 с низким объемом и низкой волатильностью. Действовать собираюсь в случае снижения пары в район 1.0645. Формирование там ложного пробоя будет подходящим вариантом для покупок в расчете на еще одну попытку роста к 1.0688, чего в первой половине дня сделать не удалось. Прорыв и обновление сверху вниз этого диапазона приведут к укреплению пары с шансом на рывок к 1.0726. Самой дальней целью выступит максимум 1.0754, где буду фиксировать прибыль. При варианте снижения EUR/USD и отсутствия активности в районе 1.0645, где чуть выше проходят средние скользящие, играющие на стороне покупателей, давление на евро в рамках медвежьего тренда вернется. Заходить в рынок в таком случае буду лишь после формирования ложного пробоя в районе следующей поддержки 1.0605. Открывать длинные позиции сразу на отскок собираюсь от 1.0569 с целью восходящей коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по EURUSD требуется:

У продавцов евро, даже несмотря на коррекцию пары, имеются все шансы на дальнейшее падение. Для этого им было бы неплохо вернуть под контроль 1.0645, но также подойдет и формирование ложного пробоя в районе сопротивления 1.0688, что будет идеальным сценарием по входу в короткие позиции с перспективой обновления поддержки 1.0645. Прорыв и закрепление ниже этого диапазона, а также обратный тест снизу вверх дадут еще одну точку на продажу с движением пары в район 1.0605, что вернет медвежий тренд. Там ожидаю более активного проявления крупных покупателей. Самой дальней целью выступит минимум 1.0569, где буду фиксировать прибыль. В случае движения вверх EUR/USD во второй половине дня, а также отсутствия медведей на 1.0688 быки попытаются продолжить коррекцию. В таком случае отложу продажи до теста следующего сопротивления 1.0726. Там также буду продавать, но только после неудачного закрепления. Открывать короткие позиции сразу на отскок я планирую от 1.0754 с целью нисходящей коррекции в 30-35 пунктов.

Добро пожаловать в мою группу в Telegram

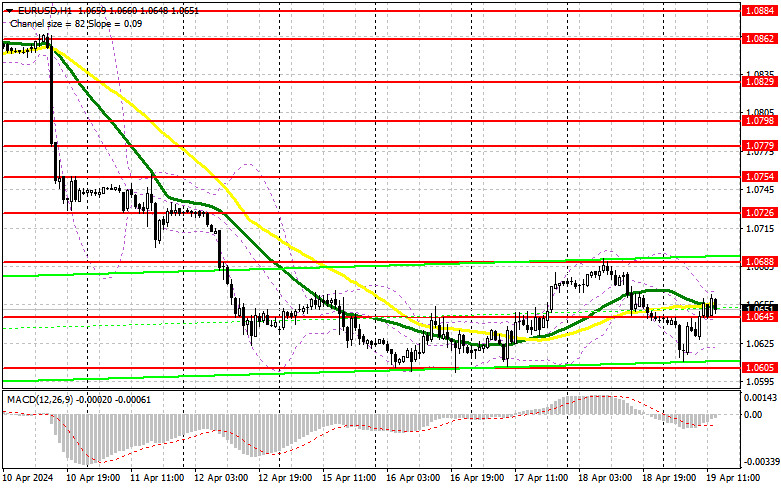

В COT-отчете (Commitment of Traders) за 9 апреля наблюдалось сокращение длинных и коротких позиций. Заседание Европейского центрального банка и мягкий тон политиков, а также крупное падение евро, которое последовало за этим, указывает на проблемы, которые испытывают и будут испытывать покупатели рисковых активов. Учитывая, что позиция Федеральной резервной системы наоборот будет оставаться жесткой более длительный период времени, рассчитывать на возврат спрос на евро пока не приходится. По этой причине ставлю на дальнейшее развитие бычьего тренда по американскому доллару и снижение евро. В COT-отчете указано, что длинные некоммерческие позиции упали на 12 839, до уровня 175 419, в то время как короткие некоммерческие позиции сократились на 28 768, до уровня 142 696. В результате спрэд между длинными и короткими позициями вырос на 1 451.

Сигналы индикаторов:

Средние скользящие

Торговля ведется в районе 30 и 50-дневных средних скользящих, что указывает на боковой характер рынка.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае снижения в качестве поддержки выступит нижняя граница индикатора в районе 1.0610.

Описание индикаторов:

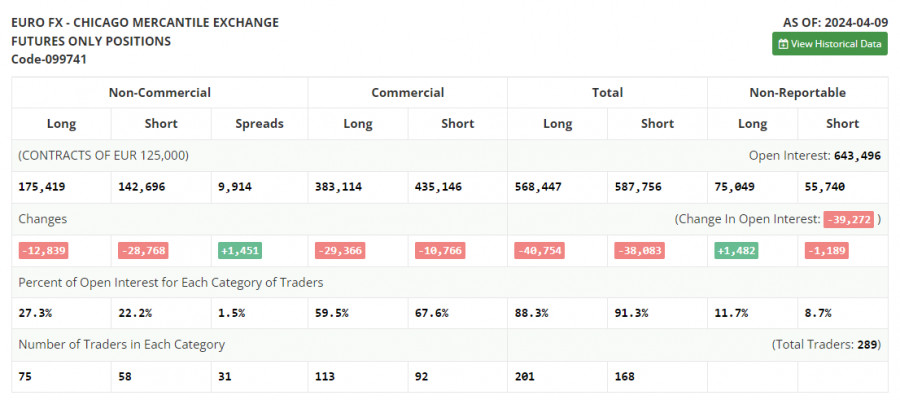

USD/CHF. Доллар в паре USD/CHF не побеждён

19.04.2024

Сегодня, на фоне распространения неприятия риска на финансовых рынках, вызванного сообщениями ABC News, подтверждающими ракетные удары Израиля по объекту в Иране, что усилило напряженность на Ближнем Востоке, швейцарский франк как валюта-убежище укрепился. Кроме этого, по сообщению агентства Reuters со ссылкой на иранское информационное агентство «Фарс», местные жители слышали взрывы в центральном аэропорту Исфахана.

Предположительно, что в ближайшем будущем швейцарский франк может столкнуться со снижением, так как Швейцарский национальный банк SNB продолжит снижать процентные ставки. Поскольку инфляционное давление в швейцарской экономике сохраняется ниже целевого уровня 2%, ШНБ на июньском заседании по денежно-кредитной политике может провести ещё одно снижение ставки.

Со стороны доллара США, несмотря на то что индекс доллара США, определяющий курс доллара США по отношению к шести основным валютам, сегодня практически не изменяет своё ценовое положение, недавние агрессивные комментарии представителей Федеральной резервной системы, спровоцировали рост доходности казначейских облигаций США. В настоящее время доходность 2-летних и 10-летних казначейских облигаций США находится на уровне 4,96% и 4,58% соответственно. Более высокая доходность поддерживает доллар США, тем самым пытаясь восстановить доллар в паре USD/CHF.

Президент ФРБ Атланты Рафаэль Бостик в своих высказываниях подчеркнул необходимость ФРС победы над инфляцией, так как она пока неоправданно высока. Кроме этого, президент ФРБ Нью-Йорка Джон Уильямс отметил стремление ФРС руководствоваться данными и указал, что в настоящее время он не видит острой необходимости в снижении процентных ставок. Соответственно, доллар пока укрепляется. А сегодняшнее укрепление швейцарского франка на ближайшее время - временное явление.

Даже с технической точки зрения, глядя на индикаторы, они располагаются на положительных территориях. И сегодняшнее снижение не опустилось ниже круглого уровня 0,9000, активно от него отскочив.

Это говорит о том, что на этом уровне происходят покупки. И многомесячный восходящий тренд пока не сломлен.

Доллар: краткие итоги и ближайшие перспективы

19.04.2024

Укрепление доллара в ходе азиатской торговой сессии сменилось на его ослабление в начале европейской.

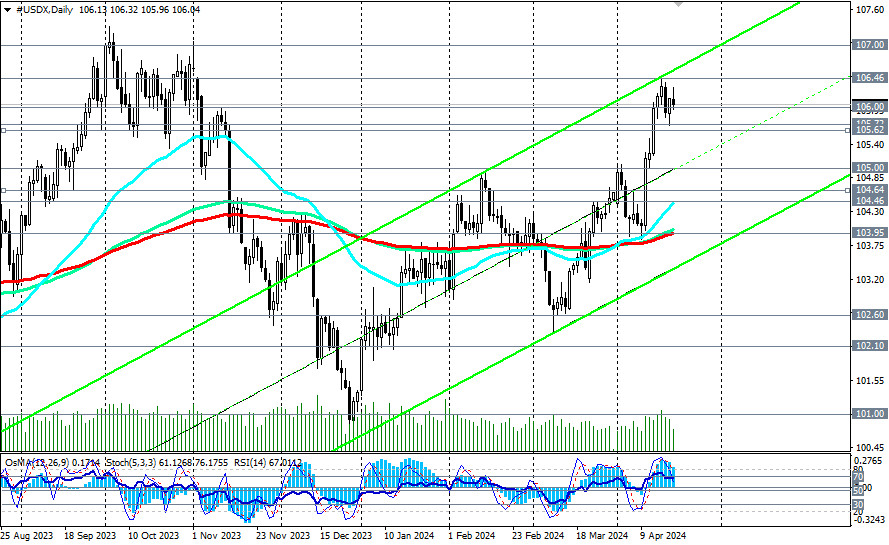

Так, индекс доллара DXY на момент публикации данной статьи находился вблизи отметки 105.85, на 16 пунктов ниже цены открытия сегодняшнего торгового дня и на 34 пункта ниже максимума, достигнутого в ходе азиатской торговой сессии. При этом также можно выделить образовавшийся диапазон между локальным максимумом 106.32 и локальным минимумом 105.57. В целом, сохраняется восходящая динамика доллара и его индекса DXY, а цена движется в рамках восходящего канала.

Поэтому логично предположить возобновление роста, и пробой локального максимума 106.32 может стать в этом случае сигналом для наращивания длинных позиций по доллару и его индексу DXY.

*) см. также торговые индикаторы Instaforex по USDX

Однако для этого доллару нужны новые драйверы роста. Они же могут появиться лишь на следующей неделе, когда во вторник будут опубликованы американские индексы PMI, а в четверг и пятницу - предварительная оценка ВВП США за 1-й квартал и базовый ценовой индекс PCE расходов на личное потребление американцев.

*) см. Экономический календарь

Доллар может возобновить рост, если эти данные подтвердят силу американской экономики и стабильно высокий, не снижающийся уровень инфляции в США. В то же время, следующая неделя может преподнести сюрприз, если важные макро данные из США укажут на существенное замедление инфляции и американской экономики, отметили мы в нашем вчерашнем обзоре «XAU/USD: сильный бычий импульс».

Следующая неделя при этом будет последней торговой неделей месяца и «неделей тишины» для ФРС перед ее заседанием 30 апреля – 01 мая. Ввиду этого, а также отсутствия сегодня и в понедельник публикаций важных макро данных возможна фиксация части длинных позиций по доллару, что может спровоцировать его снижение в конце недели. Если это действительно произойдет, то начнется коррекционное снижение доллара.

В этом случае пробой «круглой» отметки 106.00 может стать сигналом для начала краткосрочной коррекции к уровням поддержки 105.72, 105.62 (ЕМА200 на 1-часовом графике CFD #USDX), 105.57. Их же пробой, в свою очередь, может стать сигналом для более глубокой коррекции в сторону поддержек на уровнях 105.00, 104.64 (ЕМА200 на 4-часовом графике). Учитывая же восходящий тренд доллара, на его более сильное снижение рассчитывать не стоит. По крайней мере до тех пор, пока со стороны ФРС не начнут поступать четкие сигналы о переходе к более мягкой монетарной политике.

Предпочтительными по-прежнему являются длинные позиции, и пробой локального максимума 106.32, как мы уже отметили выше, может стать сигналом для их наращивания с целями вблизи «круглых» отметок 107.00, 108.00. Далее – по ситуации.

Уровни поддержки: 105.72, 105.62, 105.57, 105.00, 104.64, 104.46, 104.00, 103.95

Уровни сопротивления: 106.32, 106.46, 106.70, 107.00, 107.30, 108.00

+ открыть торговый счет в Instaforex

+ зарегистрироваться в системе копирования сигналов

+ инвестировать в ПАММ-системе

Материал предоставлен компанией InstaForex - www.instaforex.comEUR/USD. Буря в стакане и информационный голод

19.04.2024

Пара евро-доллар в период азиатской сессии пятницы резко снизилась к основанию 6-й фигуры, реагируя на сообщения о том, что Израиль нанёс удары по территории Ирана. На волне антирисковых настроений доллар снова оказался на коне. Но ненадолго.

Утром стало ясно, что «Третья мировая» снова откладывается: стороны достаточно сдержанно прокомментировали ночные события. Например, израильские военные заявили, что у них «нет комментариев на данный момент». Иран также фактически опроверг громкие сообщения СМИ, которые, в частности, утверждали, что ЦАХАЛ ударил по ядерным объектам страны. Корпус стражей исламской революции заявил, о том, что громкие звуки в Исфахане были связаны с работой ПВО «по отражению атак подозрительных объектов». Что это за объекты, и кто стоит за ними – неизвестно. МАГАТЭ в свою очередь заявило, что ядерные объекты Ирана атакам не подвергались. Государственная иранская пресса также утверждает, что города страны не подвергались ударам со стороны какого-либо иностранного государства. Американские СМИ в большинстве своем допустили, что атака всё же была, и за ней стоял Израиль, но при этом признали, что ответ носил «очень ограниченный характер». И самое главное – как утверждают источники Reuters, немедленной реакции Ирана не последует, поскольку «на данный момент неясно, кто стоит за нападением».

Другими словами, на данный момент ситуация разворачиваются не по наихудшему сценарию (пока что). Стороны проявляют сдержанность и не демонстрируют стремления к дальнейшей эскалации. Поэтому антирисковые настроения на рынках резко ослабли, а доллар снова оказался не у дел. Продавцы eur/usd, соответственно, утратили инициативу по паре, так и не протестировав 5-ю фигуру.

Другими словами, мы стали свидетелями своеобразной «бури в стакане»: буквально за несколько часов доллар продемонстрировал мини-ралли, но в итоге не смог закрепить свои успехи.

В целом, трейдеры eur/usd испытывают информационный голод. Макроэкономические отчёты, публикуемые на этой неделе носят в большинстве своём второстепенный характер, а представители Федрезерва лишь констатируют уже отыгранный факт того, что ЦБ не станет снижать процентную ставку на июньском заседании.

Например, вчера глава ФРБ Нью-Йорка Джон Уильямс – один из наиболее влиятельных чиновников ФРС – заявил о том, что текущий уровень процентной ставки способствует постепенному ослаблению инфляции в США, поэтому нет никакой необходимости спешить с её снижением. Более того, когда его спросили о перспективах повышения ставки, он ответил уклончиво, озвучив крылатую фразу «никогда не говори никогда».

Напомню, что выступивший на этой неделе глава ФРС Джером Пауэлл, по сути, озвучил аналогичную позицию (правда, о повышении ставки речь не заходила): по его словам, последние макроэкономические отчёты указывают на отсутствие прогресса в борьбе с инфляцией. Поэтому Федрезерву потребуется дольше времени, чем ожидалось, чтобы инфляция достигла своего целевого уровня.

Глава ФРБ Атланты Рафаэль Бостик, который ещё до публикации инфляционных отчётов допускал лишь одно снижение ставки в этом году, вчера заявил о том, что Центробанк должен быть готов к повышению ставки, «если инфляция будет пробуксовывать на месте или начнёт ускоряться».

Тем временем представители Европейского Центробанка продолжают сигнализировать о снижении процентных ставок на июньском заседании. В частности, Кристин Лагард заявила о том, что при условии отсутствия «серьезных сюрпризов» регулятор снизит ставки в июне. Почти дословно её позицию повторили вице-президент ЕЦБ Франсуа Вильруа и глава Центробанка Австрии Роберт Хольцманн.

Что касается макроэкономических отчётов, то здесь ситуация также складывается в пользу продавцов eur/usd. Например, еженедельный показатель прироста числа заявок на пособие по безработице остается на относительно низком уровне (212 тысяч), отражая дефицитный рынок труда, тогда как объем промышленного производства в США вырос на 0,4% (второй месяц подряд фиксируется положительная динамика), а индекс производственной активности от ФРБ Филадельфии (зона действия ФРБ включает Пенсильванию, Нью-Джерси и Делавэр) неожиданно подскочил в апреле до двухлетнего максимума – 15,5 пункта, при скромном прогнозе роста всего лишь до отметки 1,4.

Такой информационный фон снизил уровень «голубиных» ожиданий рынка: согласно данным инструмента CME FedWatch Tool, вероятность снижения ставки в июне сейчас составляет всего лишь 18%. Но участники рынка уже фактически отыграли данный фундаментальный фактор (благодаря которому, пара eur/usd, собственно, и снизилась к основанию 6-й фигуры).

Для дальнейшего развития южного тренда трейдерам необходим дополнительный информационный импульс. Перспективы повышения ставки ФРС (равно как и сохранение статус-кво в течение всего 2024 года) выглядят пока что слишком туманно. Поэтому пара, вероятно, в среднесрочной перспективе будет дрейфовать в рамках 6-й фигуры.

Вместе с тем стоит признать, что сложившийся фундаментальный фон абсолютно не способствует устойчивому росту цены eur/usd. ФРС озвучивает «умеренно-ястребиные» сигналы, в то время как Европейский Центробанк продолжает уверять рынки в том, что готов снизить процентные ставки уже в начале лета. В таких условиях целесообразно рассматривать короткие позиции eur/usd при затухании коррекционных всплесков.

С точки зрения техники пара на таймфрейме D1 продолжает находиться между средней и нижней линиями индикатора Bollinger Bands, а также под всеми линиями индикатора Ichimoku, который демонстрирует медвежий сигнал «Парад линий». Уровнем поддержки выступает отметка 1,0600, которая соответствует нижней линии Bollinger Bands на дневном графике.

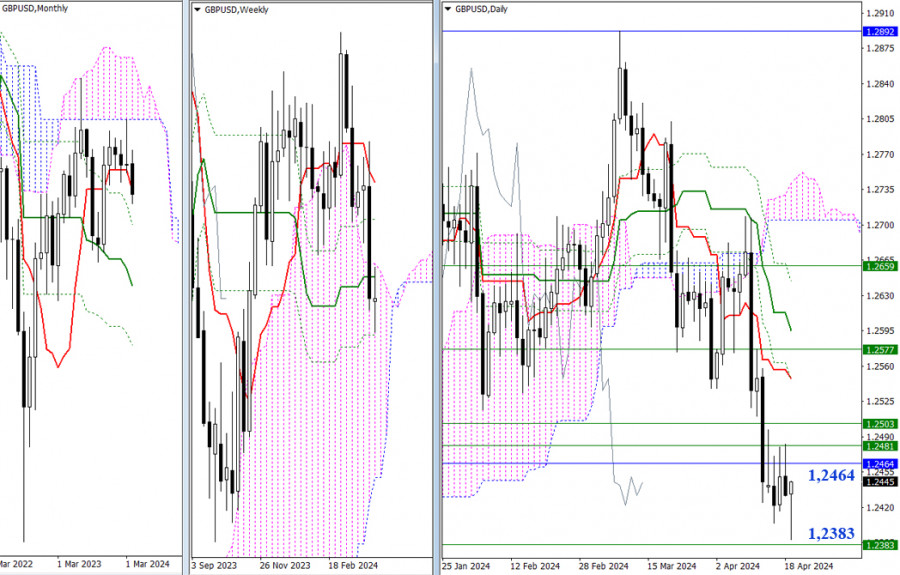

Материал предоставлен компанией InstaForex - www.instaforex.comGreat Britain Pound vs US Dollar - пара устала искать новые минимумы? Комплексный анализ APLs & ZUP с 22 апреля 2024

19.04.2024

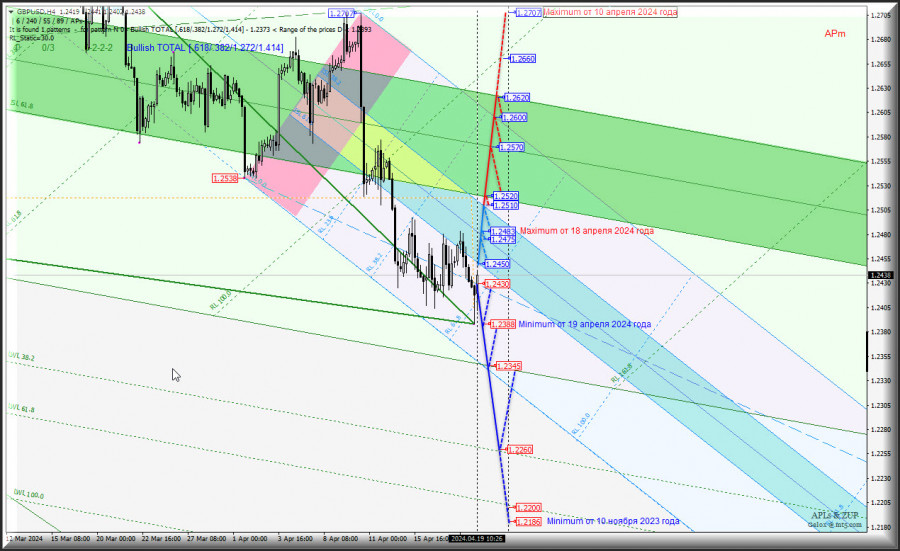

Операционный масштаб Minute (таймфрейм h4)

GBP/USD - h4 - обзор вариантов движения данного валютного инструмента с 22 апреля 2024 года

Предыдущий обзор GBP/USD (таймфрейм h4) от 12.04.2024 г. 15:32

____________________

Great Britain Pound vs US Dollar

Развитие движения GBP/USD-h4 с 22 апреля 2024 года будет продолжено в зависимости от отработки и направления пробоя диапазона:

- уровень сопротивления 1.2450 на нижней границе ISL61.8 зоны равновесия вил младшего операционного масштаба Minuette-h1;

- уровень поддержки 1.2430 на конечной Shiff Line Minuette-h1.

Разметку в полном разрешении смотрим в отдельной вкладке.

Альтернатива:

В случае возврата GBP/USD ниже конечной Shiff Line вил младшего операционного масштаба Minuette-h1 - пробой уровня поддержки 1.2430 - будет актуальным продолжение развитие нисходящего движения цены Great Britain Pound vs US Dollar к целям:

- minimum 1.2388 от 19 апреля 2024 года;

- уровень поддержки 1.2345 на пересечении конечных линий FSL вил операционных масштабов - Minuette-h1 и Minute-h4;

- предупредительная линия LWL38.2 (1.2260) вил старшего операционного масштаба Minute-h4.

____________________

Обзор составлен без учета новостного фона, открытия торговых сессий основных финансовых центров и не является руководством к действию (выставления ордеров "sell" или "buy").

Формула расчета индекса доллара:

USDX = 50.14348112 * USDEUR0.576 * USDJPY0.136 * USDGBP0.119 * USDCAD0.091 * USDSEK0.042 * USDCHF0.036. где степенные коэффициенты соответствуют весам валют в корзине:

Евро — 57,6 %;

Иена — 13,6 %;

Фунт стерлингов — 11,9 %;

Канадский доллар — 9,1 %;

Шведская крона — 4,2 %;

Швейцарский франк — 3,6 %.

Первый коэффициент в формуле приводит значение индекса к 100 на дату начала отсчёта – март 1973 года, когда основные валюты начали свободно котироваться друг относительно друга.

Больше аналитики на сайте InstaForex.

ZUP и Вилы Эндрюса (термины, понятия, параметры).

Материалы для изучения Анализа ZUP & APL`s.

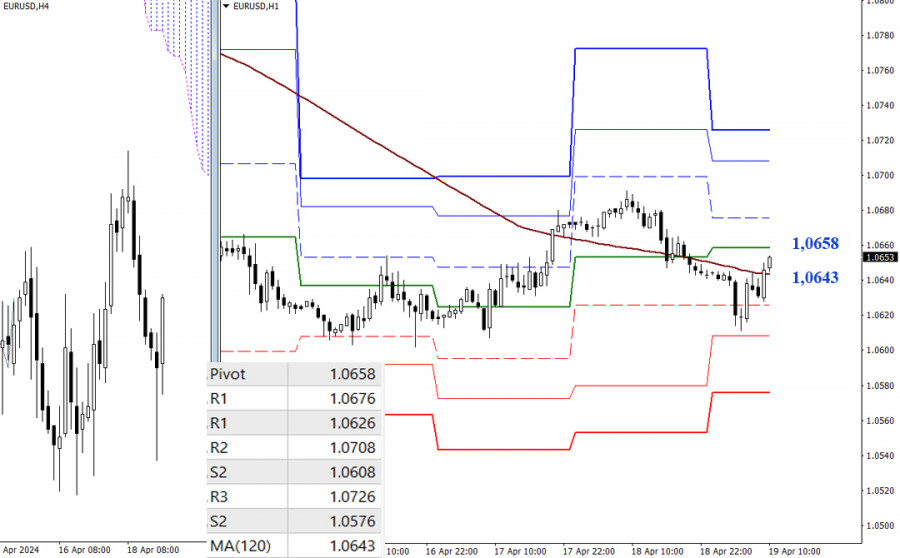

Euro vs US Dollar - начинаем восстановление? Комплексный анализ - APLs & ZUP - с 22 апреля 2024 года

19.04.2024

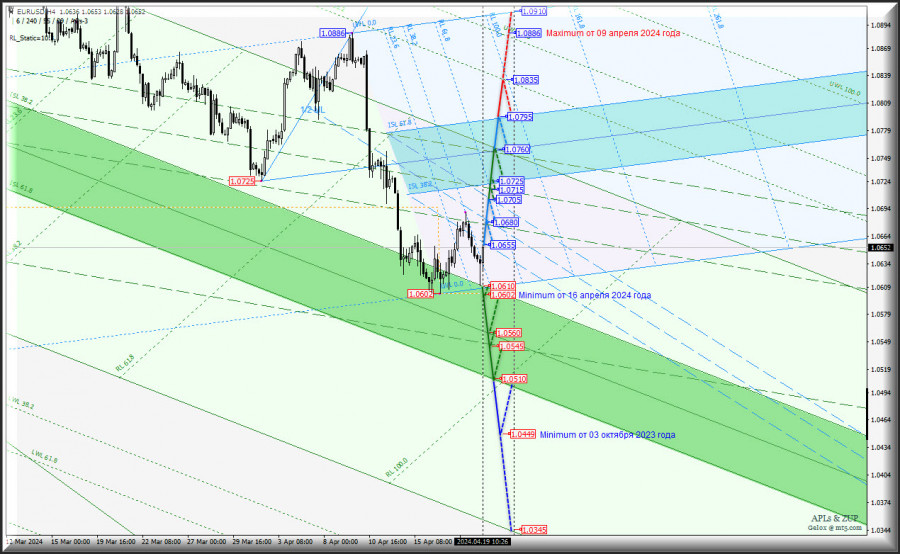

Операционный масштаб Minute (таймфрейм h4)

EUR/USD - h4 - обзор вариантов движения - c 22 апреля 2024 года.

Предыдущий обзор EUR/USD (таймфрейм h4) от 12.04.2024 г. 15:27

____________________

Euro vs US Dollar

С 22 апреля 2024 года Единая европейская валюта - EUR/USD-h4 продолжит свое движение исходя из отработки и направления пробоя диапазона:

- уровень сопротивления 1.0655 на нижней границе канала 1/2 Median Line вил младшего операционного масштаба Minuette-h1;

- уровень поддержки 1.0610 на пересечении верхней границе ISL38.2 зоны равновесия вил старшего операционного масштаба Minute-h4 с начальной линией SSL вил младшего операционного масштаба Minuette-h1.

Разметку в полном разрешении смотрим в отдельной вкладке.

Альтернатива:

В случае пробоя ISLуровня поддержки 1.0610 на ISL38.2 Minute-h4, с последующим обновлением minimum 1.0602 от 16 апреля 2024 года, развитие движения EUR/USD продолжится в зоне равновесия (1.0610 - 1.0560 - 1.0515) вил старшего операционного масштаба Minute-h4 с учетом отработки конечной Shiff Line Minute-h4 (1.0545) и достижения minimum 1.0449 от 03 октября 2023 года.

____________________

Обзор составлен без учета новостного фона, открытия торговых сессий основных финансовых центров и не является руководством к действию (выставления ордеров "sell" или "buy").

Формула расчета индекса доллара:

USDX = 50.14348112 * USDEUR0.576 * USDJPY0.136 * USDGBP0.119 * USDCAD0.091 * USDSEK0.042 * USDCHF0.036. где степенные коэффициенты соответствуют весам валют в корзине:

Евро — 57,6 %;

Иена — 13,6 %;

Фунт стерлингов — 11,9 %;

Канадский доллар — 9,1 %;

Шведская крона — 4,2 %;

Швейцарский франк — 3,6 %.

Первый коэффициент в формуле приводит значение индекса к 100 на дату начала отсчёта – март 1973 года, когда основные валюты начали свободно котироваться друг относительно друга.

Больше аналитики на сайте InstaForex.

ZUP и Вилы Эндрюса (термины, понятия, параметры).

Материалы для изучения Анализа ZUP & APL`s.

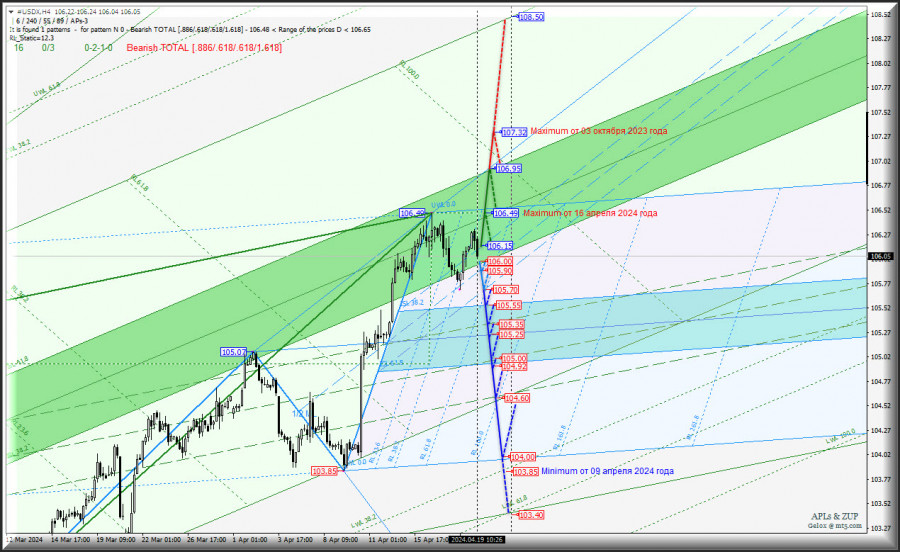

US Dollar - полет вверх закончен? Комплексный анализ - APLs & ZUP - с 22 апреля 2024 года

19.04.2024

Операционный масштаб Minute (таймфрейм h4)

#USDX - h4 - обзор вариантов движения - с 22 апреля 2024 г.

Предыдущий обзор #USDX (таймфрейм h4) от 12.04.2024 г. 15:21

____________________

US Dollar Index

Индекс доллара - #USDX-h4 с 22 апреля 2024 года станет развивать свое движение в соответствии с отработкой границ зоны равновесия (106.00 - 106.49 - 106.95) вил старшего операционного масштаба Minute-h4, а направление движения будет обусловлено направлением пробоя диапазона:

- уровень сопротивления 106.15 на верхней границе канала 1/2 Median Line вил младшего операционного масштаба Minuette-h1;

- уровень поддержки 106.00 на нижней границе ISL38.2 зоны равновесия вил старшего операционного масштаба Minute-h4.

Разметку в полном разрешении смотрим в отдельной вкладке.

Альтернатива:

Если же будет иметь место быть пробой верхней границы канала 1/2 Median Line (уровень сопротивления 106.15) вил младшего операционного масштаба Minuette-h1 - тогда развитие движения данного валютного инструмента останется в зоне равновесия (106.00 - 106.49 - 106.95) вил старшего операционного масштаба MInute-h4 и данное движение будет направлено к срединной линии Median Line Minute-h4 (106.49 - maximum от 16 апреля 2024 года) и к ISL61.8 Minute-h4 (106.95) с перспективой достижения maximum 107.32 от 03 октября 2024 года.

____________________

Обзор составлен без учета новостного фона, открытия торговых сессий основных финансовых центров и не является руководством к действию (выставления ордеров "sell" или "buy").

Формула расчета индекса доллара:

USDX = 50.14348112 * USDEUR0.576 * USDJPY0.136 * USDGBP0.119 * USDCAD0.091 * USDSEK0.042 * USDCHF0.036. где степенные коэффициенты соответствуют весам валют в корзине:

Евро — 57,6 %;

Иена — 13,6 %;

Фунт стерлингов — 11,9 %;

Канадский доллар — 9,1 %;

Шведская крона — 4,2 %;

Швейцарский франк — 3,6 %.

Первый коэффициент в формуле приводит значение индекса к 100 на дату начала отсчёта – март 1973 года, когда основные валюты начали свободно котироваться друг относительно друга.

Больше аналитики на сайте InstaForex.

ZUP и Вилы Эндрюса (термины, понятия, параметры).

Материалы для изучения Анализа ZUP & APL`s.

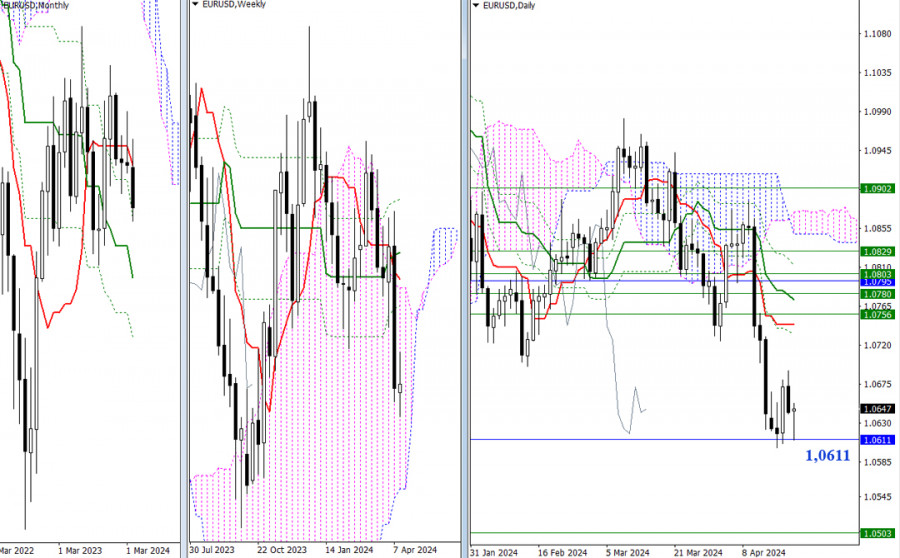

EUR/USD и GBP/USD 19 апреля – технический анализ ситуации

19.04.2024

EUR/USD

Старшие таймфреймы

Игроки на повышение вчера не сумели подтвердить и развить отбой, в результате к настоящему моменту пара вернулась в зону притяжения и влияния месячной поддержки (1,0611). Сегодня закрываем неделю. Развитие консолидации будет усиливать неопределённость данной ситуации. Расположение ближайших ориентиров на случай развития направленного движения сегодня сохраняется. Ближайшие сопротивления по-прежнему остаются на 1,0744 (дневной краткосрочный тренд) и 1,0756 (недельный Фибо Киджун), а следующей поддержкой всё также является нижняя граница недельного облака Ишимоку (1,0503).

Н4 – Н1

Зарождение неопределённости на старших таймах сейчас хорошо прослеживается на младших временных интервалах. Пара закручивается вокруг недельной долгосрочной тенденции, которая сегодня расположена на 1,0643. Работа выше тенденции отдаёт основное преимущество игрокам на повышение, ориентирами для них внутри дня могут служить сопротивления классических Пивот уровней 1,0676 – 1,0708 – 1,0726. Закрепление ниже тенденции (1,0643) может вернуть рынок к снижению, внимание игроков на понижение при этом будет направлено на 1,0626 – 1,0608 – 1,0576.

***

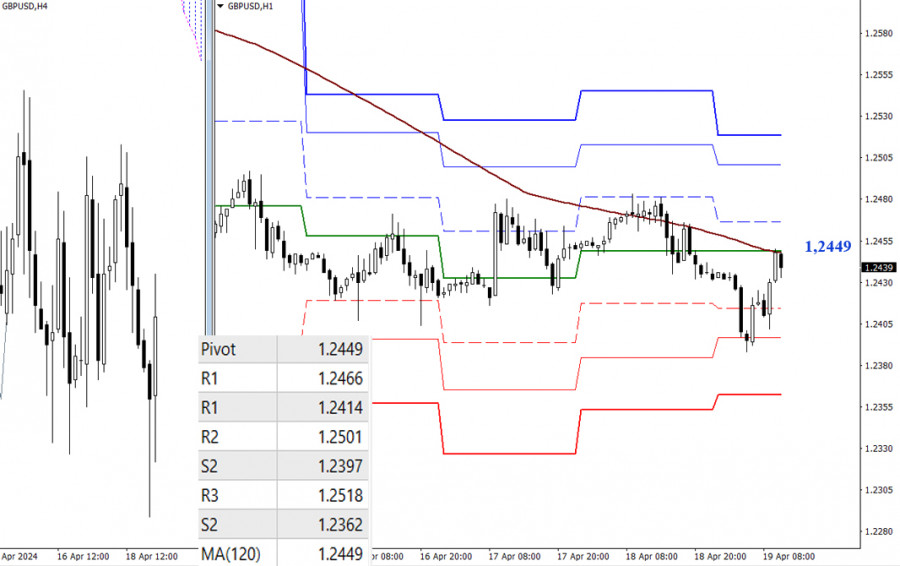

GBP/USD

Старшие таймфреймы

Пара продолжает работать, консолидируясь ниже пройденных ранее уровней 1,2464 – 1,2481 – 1,2503 (месячный краткосрочный тренд + недельный среднесрочный тренд + верхняя граница недельного облака). Следующая ближайшая поддержка расположена на рубеже 1,2383 (заключительный уровень недельного золотого креста Ишимоку). Пробой данного рубежа позволит ликвидировать недельный крест, благодаря чему перед игроками на понижение появятся новые перспективы.

Н4 – Н1

В настоящий момент на младших таймах пара находится в зоне коррекции. Быкам удалось подняться до ключевых уровней младших таймов, которые сегодня объединяют свои усилия в районе 1,2449 (недельная долгосрочная тенденция + центральный Пивот уровень дня). Обладание уровнем обеспечивает преимущество. При развитии движения внутри дня ориентирами служат классические Пивот уровни. Так сегодня их сопротивления можно отметить на 1,2466 – 1,2501 – 1,2518, а поддержки располагаются на 1,2414 – 1,2397 – 1,2362.

***

При техническом анализе ситуации использованы:

старшие таймфреймы – Ichimoku Kinko Hyo (9.26.52) + уровни Фибо Киджун;

младшие таймфреймы – Н1 – Pivot Points (классические) + Moving Avarage 120 (недельная долгосрочная тенденция).

Материал предоставлен компанией InstaForex - www.instaforex.comAUD/USD. Перспективы пары, обзор, аналитика

19.04.2024

Австралийский доллар сталкивается с проблемами, поскольку более рискованные активы столкнулись с давлением из-за повышенного неприятия риска на финансовых рынках. Эти настроения усилились после подтверждения ABC News о том, что израильские ракеты поразили объект в Иране, тем самым усугубив напряженность на Ближнем Востоке. Кроме этого, наряду со снижением индекса ASX 200 в ожидании голубиного прогноза со стороны Резервного банка Австралии в отношении денежно-кредитной политики доходность 10-летних государственных облигаций Австралии обвалилась ниже 4,3%, снизившись с четырехмесячного максимума.

С противоположной стороны пары, рассматривая индекс доллара США в целом, измеряющего курс доллара США по отношению к шести основным валютам, на фоне растущих опасений по поводу потенциальной эскалации конфликта между Израилем и сектором Газа на Ближнем Востоке, увеличил своё значение. Плюс к этому недавние ястребиные заявления представителей Федеральной резервной системы спровоцировали рост доходности казначейских облигаций США и доллара США, что впоследствии оказало понижательное давление на пару AUD/USD.

С технической точки зрения сегодня на азиатской сессии австралийский доллар опускался ниже психологического уровня 0,6400.

Кроме того, индекс относительной силы RSI на дневном графике остаётся ниже уровня 50, указывая на медвежьи настроения в паре AUD/USD. Заметная поддержка расположена на основном уровне 0,6350, при удачном прохождении пара может снизиться к следующему круглому уровню 0,6300, за которым следует минимум прошлого года, достигнутый в октябре.

С другой стороны, нынешняя торговля пары выше психологического уровня 0,6400 может привести к тому, что пара исследует регион основного уровня 0,6450, столкнувшись с сопротивлением в районе 0,4680, за этим следует психологический уровень 0,6500.

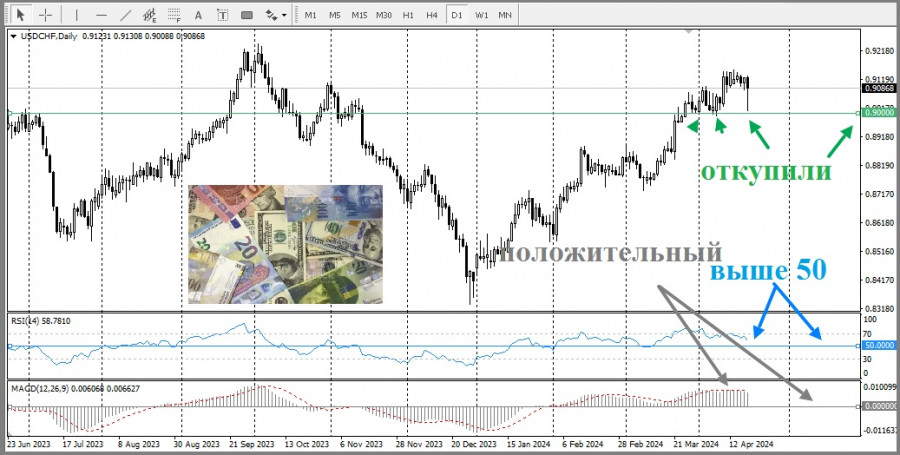

EUR/USD. 19 апреля. Бостик, ФРС: снижение ставки произойдет в конце года

19.04.2024

Добрый день, уважаемые трейдеры! Пара EUR/USD в четверг выполнила рост почти до уровня коррекции 100,0% – 1,0696, но все же остановилась немного ниже. Выполнила разворот в пользу американской валюты и возврат к уровню Фибо 127,2% – 1,0619. Отбой котировок от этого уровня сработает в пользу европейской валюты и нового роста в направлении коррекционного уровня 100,0% – 1,0696. Закрепление курса пары под уровнем 1,0619 повысит вероятность дальнейшего падения в направлении следующего уровня Фибо 1,0519.

Ситуация с волнами остается без изменений. Последняя завершенная волна вверх не сумела пробить пик предыдущей волны (от 21 марта), а последняя волна вниз пробила последний лоу (от 2 апреля). Таким образом, мы имеем дело сейчас с «медвежьим» трендом и на текущий момент нет ни одного признака его завершения. Для того, чтобы подобный признак появился, необходимо, чтобы новая волна вверх (которая могла начать формирование позавчера) пробила пик предыдущей волны (от 9 апреля). Или же следующая волна вниз (которая еще даже не началась) не сумела пробить последний лоу от 16 апреля.

Информационный фон в четверг был очень слабым, но все же кое-какие данные поступили к трейдерам. В частности, вечером состоялось выступление президента ФРБ Атланты Рафаэля Бостика, который сообщил, что текущая инфляция в США слишком высока, чтобы думать о смягчении ДКП. Также Бостик сообщил, что инфляция будет возвращаться к 2% гораздо медленнее, чем ожидали рынки. По его словам, нет ничего плохого и опасного для ФРС, чтобы сохранять терпение в вопросе снижения ставок. К смягчению ДКП регулятор может перейти в конце года, при определенных обстоятельствах он также может рассмотреть дополнительное ужесточение денежно-кредитной политики. На мой взгляд, Бостик затмил даже выступление Пауэлла на этой неделе. Если Пауэлл сообщил, что не стоит ожидать смягчения в июне, то Бостик открыто заявил, что его следует ожидать в конце года. И даже от повышения процентной ставки ФРС еще не отказалась полностью.

На 4-часовом графике пара выполнила падение к уровню коррекции 23,6% – 1,0644 и закрепление под ним. Однако две «бычьи» дивергенции у индикатора CCI и уход индикатора RSI ниже 20 сработали в пользу валюты ЕС и начала роста в направлении коррекционного уровня 38,2% – 1,0765. Закрепление котировок под уровнем 1,0644 вновь позволит рассчитывать на падение в направлении следующего коррекционного уровня 0,0% – 1,0450.

Отчет Commitments of Traders (COT):

На последней отчетной неделе спекулянты закрыли 12839 контрактов Long и 28768 контрактов Short. Настроение группы «Non-commercial» остается «бычьим», но продолжает быстро ослабляться. Общее количество контрактов Long, сосредоточенных на руках спекулянтов, теперь составляет 175 тысяч, а контрактов Short – 142 тысячи. Я по-прежнему считаю, что ситуация продолжит меняться в пользу медведей. Во второй колонке мы видим, что количество Short-позиций выросло с 92 тысяч до 142 тысяч за последние 3 месяца. За тот же период времени количество Long-позиций сократилось с 211 тысяч до 175 тысяч. Быки доминировали на рынке слишком долго, а теперь им нужен сильный информационный фон, чтобы возобновить «бычий» тренд. В ближайшей перспективе такового я не вижу.

Календарь новостей для США и Евросоюза:

19 апреля календарь экономических событий не содержит в себе ни одной интересной записи. Влияние информационного фона на настроение трейдеров сегодня будет отсутствовать.

Прогноз по EUR/USD и советы трейдерам:

Продажи пары возможны сегодня при закреплении под уровнем 1,0619 на часовом графике с целью 1,0519. Покупки евровалюты можно сегодня рассматривать при отбое от уровня 1,0619 на часовом графике с целью 1,0696.

Материал предоставлен компанией InstaForex - www.instaforex.comУчимся и анализируем, торговый план для начинающих трейдеров EUR/USD и GBP/USD 19.04.24

19.04.2024

Детали экономического календаря от 18 апреля

В четверг глава ФРБ Нью-Йорка высказал заявление относительно процентных ставок, подчеркнув возможное их повышение. Однако более важным является отсутствие намеков на смягчение монетарной политики в высказываниях представителей американского регулятора. Вероятно, именно это послужило причиной снижения евро до минимальных значений с начала текущего года.

Разбор торговых графиков от 18 апреля

Откат по паре EUR/USD завершился также быстро, как и возник на рынке. Восстановление долларовых позиций, вдобавок сильный информационный поток, привело возвращению цены к уровню поддержки 1.0600.

По валютной паре GBP/USD наблюдается не просто восстановление долларовых позиций относительно недавнего отката. Котировке удалось пролонгировать действующий на рынке нисходящий цикл локально преодолевая уровень 1.2400.

Экономический календарь на 19 апреля

В ночь с четверга на пятницу в СМИ появилась информация о нанесении удара по военному объекту Ирана со стороны Израиля. Пока детали этого инцидента остаются неясными. Тем не менее, независимо от подробностей, это событие приведет к дальнейшему увеличению напряженности в регионе Ближнего Востока. Эта информация вызвала снижение фондовых индексов в США и укрепление доллара.

Торговый план – EUR/USD 19 апреля

Для последующего роста объема коротких позиций необходима стабилизация цены ниже уровня 1.0600. В этом случае возможен ход по направлению локального минимума 2023 года. В противном исходи район уровня 1.0600 может вновь выступить в качестве поддержки, что приводит к построению отката.

Торговый план – GBP/USD 19 апреля

В случае стабилизации цены ниже уровня 1.2400 может возникнуть последующий рост объема коротких позиций по фунту стерлингов. При этом сценарии допускается последующее снижение котировки как минимум до 1.2350. В противном случае возможен застой вдоль уровня 1.2400 с последующим отскоком.

Что отражено на торговых графиках?

Вид графика свечной – это графические прямоугольники белого и черного цвета с линиями сверху и снизу. При детальном анализе каждой отдельной свечи вы можете увидеть ее характеристику относительного того или иного временного периода: цена открытия, цена закрытия, максимальная и минимальная цена;

Горизонтальные уровни – это ценовые координаты, относительно которых могут возникнуть остановка либо разворот цены. На рынке данные уровни называются поддержкой и сопротивлением;

Кружки и прямоугольники – это выделенные примеры, где цена на истории разворачивалась. Данное выделение цветом указывает на горизонтальные линии, которые в будущем могут оказать давление на котировку;

Стрелки вверх/вниз – это ориентиры возможного направления цены в будущем.

Материал предоставлен компанией InstaForex - www.instaforex.comБиткойн спустился с небес на землю

19.04.2024

У страха глаза велики. Ответное нападение Израиля на Иран заставило инвесторов бежать от риска. Фондовые индексы США продолжают падать, а биткойн рухнул ниже отметки 60000. После чего последовало быстрое восстановление котировок BTC/USD, так как инвесторы оценивают масштабы трагедии. Тот факт, что ядерные объекты Тегерана не затронуты, заставляет их вздохнуть с облечением. Впрочем, пока сложно понять, насколько велики риски.

Обвал токена произошел за несколько часов до харвинга. Обычно сокращение объемов эмиссии вдвое приводило к росту цен, однако в 2024 все по-другому. Рассчитывающие на повторение историй прошлых лет майнеры накопили в резервах криптовалюту на $2,8 млрд, однако их надежды не оправдались.

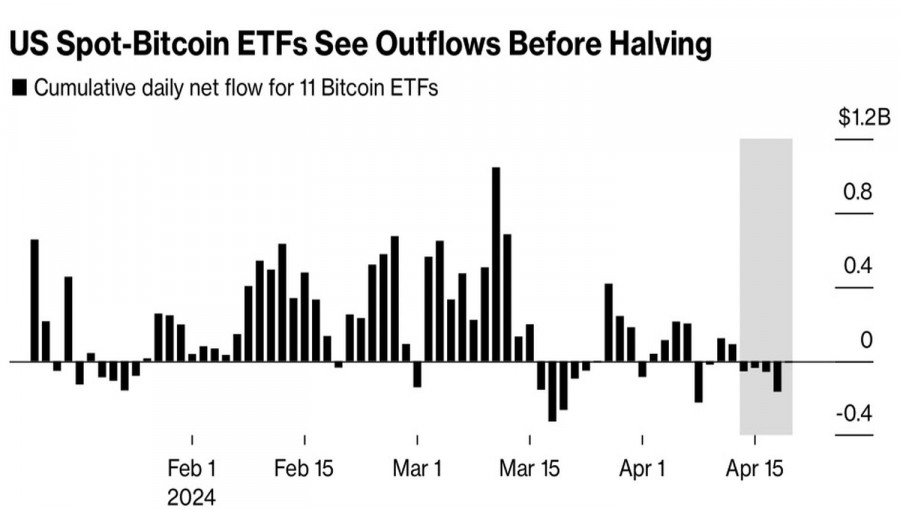

По мнению JP Morgan и Deutsche Bank, халвинг уже учтен в цене токена. Это подтверждается как оттоком капитала из ориентированных на биткойн ETF, так и падением цен на 12,5% от уровней рекордных максимумов, возникших в марте.

Динамика потоков капитала в ориентированные на биткойн ETF

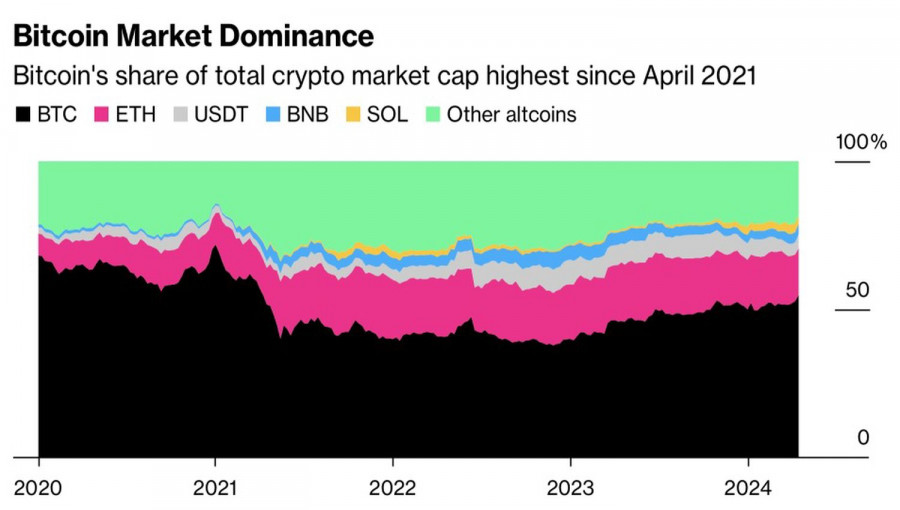

Вместе с тем с начала своего запуска специализированные биржевые фонды с криптовалютой в качестве базового актива привлекли более $11 млрд на нетто-основе. Это обстоятельство является одной из причин увеличения доли биткойна на крипторынке. По оценкам CoinMarketCap, его удельный вес в общем объеме цифровых активов составляет 55%. Такой высокой цифры не было с апреля 2021. Следующими по своей величине являются Ether и Tether.

Наряду с ухудшением глобального аппетита к риску, что проявляется прежде всего в падении американских фондовых индексов, давление на BTC/USD оказывает укрепление доллара США. В основе ралли индекса USD лежит повышение доходности казначейских облигаций и пересмотр рыночных взглядов на судьбу ставки по федеральным фондам.

Динамика и структура рынка криптовалют